Commerzbank Analysen

Europäische Öl- und Gaskonzerne: Die Fitnesskur macht sich bezahlt

Die starke Korrektur an den Ölmärkten zwang Europas Energiemultis in den vergangenen Jahren zu einer Neuausrichtung. Nachdem sich das schwarze Gold eindrucksvoll zurückgemeldet hat, können die »Big Oils« die Früchte ihrer strategischen Weichenstellungen ernten – entsprechend stark präsentierte sich der Sektor zuletzt an der Börse.

Egal ob Stephansdom, Hofburg, Naschmarkt oder Schloss Schönbrunn – mit einer Vielzahl an Sehenswürdigkeiten lockt Wien Besucher aus aller Welt an. In den vergangenen zehn Jahren nahm die Zahl der Gästeübernachtungen um mehr als 60 Prozent auf 9,7 Millionen 2017 zu. Auch die Mitglieder der Organisation erdölexportierender Länder wissen die Vorzüge der Donaumetropole zu schätzen. Am 23. Juni bedankte sich die OPEC in einer Medienmitteilung einmal mehr bei den Behörden Wiens für die »herzliche Gastfreundschaft«. Zuvor waren die 14 Mitglieder des Kartells mit Russland und weiteren Ölförderländern am OPEC-Sitz zu einem mit Spannung erwarteten Treffen zusammengekommen.

Bei dem Meeting ging es darum, ob und inwieweit die OPEC und ihre Partner Hand an den Ende 2016 beschlossenen Förderkürzungen anlegen würden. Die sogenannte Declaration of Cooperation (DOC) war damals mit dem Ziel vereinbart worden, die globale Ölflut einzudämmen. Der Plan ging auf: Zum einen ist der Füllstand der Lagertanks mittlerweile geschrumpft, gleichzeitig hat sich der Ölpreis stark erholt. Mit 76,85 US-Dollar kostete ein Fass der Nordseegattung Brent zuletzt gut ein Drittel mehr als Ende 2016.

OPEC: Etwas mehr Öl für die Welt

Insofern überrascht es nicht, dass sich die OPEC in Wien darauf verständigt hat, die Ölproduktion wieder auf das im Kürzungsabkommen vorgesehene Niveau anzuheben. »Derzeit fördert die OPEC wegen der stark gesunkenen Ölproduktion in Venezuela und kleineren Ausfällen in einigen anderen Ländern etwa 700.000 Barrel pro Tag weniger als vereinbart«, erklärt Carsten Fritsch, Rohstoffanalyst bei der Commerzbank. Auch die an der DOC beteiligten Nicht-OPEC-Länder möchten die Schlagzahlen ihrer Pumpen erhöhen. Nach Angaben des saudi-arabischen Energieministers Al-Falih wird die Produktionsmenge der an der Kooperation teilnehmenden Länder im zweiten Halbjahr um insgesamt eine Million Fass nach oben gehen. »Dies sollte unseres Erachtens ausreichen, um den Ölmarkt wieder ins Gleichgewicht zu bringen«, sagt Fritsch.

Gespannt dürften die Geschehnisse in Wien auch die europäischen Ölmultis verfolgt haben – wichtige Vertreter des Sektors waren vor Ort. Den Konzernen hat der Preisanstieg der vergangenen Jahre voll in die Hände gespielt. Das gilt umso mehr, da die Energieunternehmen zuvor mit rigorosen Kosteneinsparungen und einer strikten Kapitaldisziplin auf die Korrektur an den Ölmärkten reagiert hatten. Entsprechend gefragt sind die Aktien des Sektors nun bei den Investoren. 20 Branchenvertreter sind im STOXX Europe 600 Oil & Gas Index vertreten. Auf Sicht von zwölf Monaten steht für die viel beachtete Benchmark eine Performance von knapp einem Fünftel zu Buche. Damit hängt der Sektor den breiten Aktienmarkt des alten Kontinents um Längen ab (siehe Grafik 1).

Tabelle 1: Unlimited Turbo-Optionsscheine auf Öl-Aktien

|

Valor |

Basiswert |

Strategie |

Hebel |

Laufzeit |

Strike |

Stoppschwelle |

Kurs |

|---|---|---|---|---|---|---|---|

|

Total |

Put |

4,99 |

Open End |

60,48 |

58,64 |

0,915 |

|

|

Total |

Call |

4,10 |

Open End |

43,00 |

44,32 |

1,120 |

|

|

Royal Dutch Shell |

Put |

4,40 |

Open End |

34,80 |

33,76 |

0,577 |

|

|

Royal Dutch Shell |

Call |

6,00 |

Open End |

26,24 |

27,04 |

0,430 |

|

|

BP |

Put |

4,60 |

Open End |

6,52 |

6,31 |

0,960 |

|

|

BP |

Call |

3,20 |

Open End |

4,79 |

4,95 |

1,390 |

Stand: 27. Juni 2018; Quelle: Commerzbank AG. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.zertifikate.commerzbank.ch zur Verfügung.

Total: Breit aufgestellte Franzosen

In puncto Gewichtung fällt Total im STOXX Europe 600 Oil & Gas Index die Rolle des Krösus zu. Der Konzern steuert gut 29 Prozent zu der Benchmark bei. Total bezeichnet sich selbst als das weltweit viertgrösste integrierte Öl- und Gasunternehmen. Mit mehr als 98.000 Mitarbeitern bringen es die Franzosen auf eine tägliche Produktionsmenge von 2,6 Millionen Barrel Öleinheiten (boe). Neben der klassischen Ölförderung ist Total ein führender Anbieter von Flüssigerdgas, im Fachjargon »liquefied natural gas«, kurz LNG. Gleichzeitig zählt der Konzern zu den zehn grössten Marktteilnehmern auf dem Gebiet der Mineralölverarbeitung und Petrochemie. Längst baut Total auch für die Zeit vor, in der das schwarze Gold zur Neige gehen könnte. Nach eigenen Angaben ist das Unternehmen ein wichtiger Player im Bereich Solarenergie.

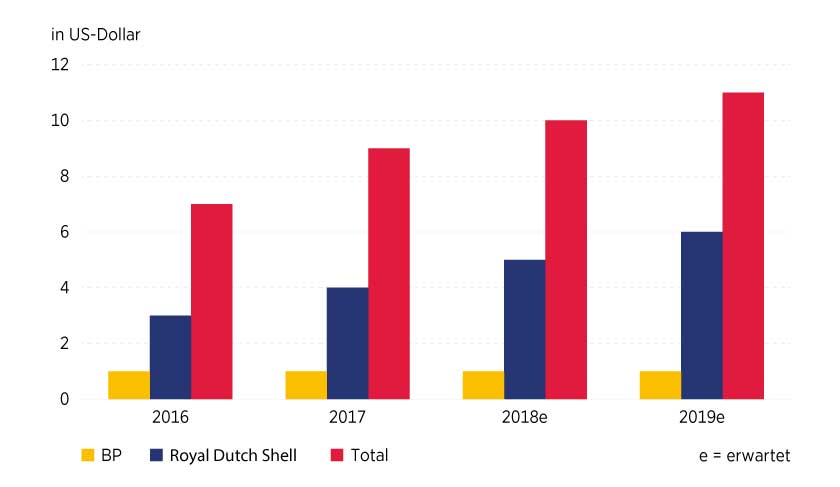

Im Kerngeschäft hat CEO Patrick Pouyanné dem Konzern in den vergangenen Jahren eine Schlankheitskur verpasst. Allein 2017 sparte Total operativ 3,6 Milliarden US-Dollar ein. Die Folge: Mit 5,50 US-Dollar lagen die Produktionskosten je boe im vergangenen Jahr um annähernd die Hälfte unter dem Niveau von 2014. Zusammen mit dem Ölpreisanstieg und einer permanent steigenden Fördermenge lässt der Sparkurs die Kasse klingeln. Allein im ersten Quartal 2018 fuhr Total einen operativen Cashflow in Höhe von 5,5 Milliarden US-Dollar ein – 15 Prozent mehr als im Vorjahreszeitraum. Analysten gehen im Schnitt davon aus, dass die Franzosen dieses Wachstumstempo im Gesamtjahr halten (siehe Grafik 2).

Die skizzierte Entwicklung macht eine aktionärsfreundliche Ausschüttungspolitik möglich. Von 2018 bis 2020 möchte Total eigene Aktien in einem Volumen von bis zu 5 Milliarden US-Dollar zurückkaufen. Gleichzeitig soll die Gewinnbeteiligung um ein Zehntel steigen. Selbst bei einem erneuten Ölpreisrückgang dürfte dieser Plan zunächst nicht in Gefahr geraten. Total hat sich vorgenommen, 2019 die Dividende selbst bei einem Ölpreis von 50 US-Dollar je Barrel aus dem freien Cashflow finanzieren zu können.

BP: Gewinnsprung zum Jahresauftakt

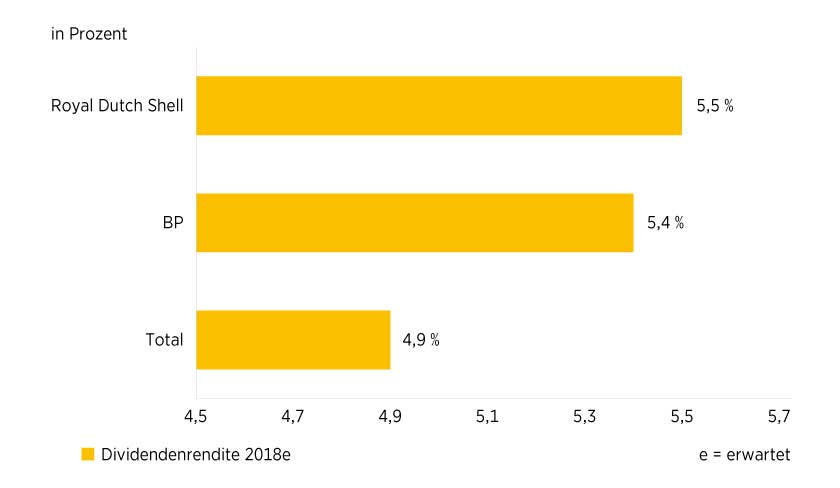

Auf Basis der für das laufende Jahr von Analysten im Schnitt erwarteten Gewinnbeteiligungen zeigt der französische Large Cap momentan eine Dividendenrendite von 4,9 Prozent (siehe Grafik 3). Beim zweitgrössten Mitglied des STOXX Europe 600 Oil & Gas Index, BP, beläuft sich die Kennzahl sogar auf 5,4 Prozent. Dabei muss der britische Multi nach wie vor wegen der Ölkatastrophe im Golf von Mexiko vor gut acht Jahren tief in die Tasche greifen. Allein im ersten Quartal 2018 schlug der desaströse Untergang der Bohrinsel »Deepwater Horizon« vor Steuern mit 1,6 Milliarden US-Dollar zu Buche.

Ungeachtet dessen kann BP operativ überzeugen. Im ersten Quartal verzeichnete der Konzern einen Gewinnsprung von 71 Prozent auf 2,6 Milliarden US-Dollar. Ein Blick zurück zeigt, wie gut auch die Briten mit der »neuen Realität« am Ölmarkt zurechtkommen. Zuletzt verdienten sie vor vier Jahren in einem Quartal so viel wie Anfang 2018. Allerdings kostete ein Fass des Energieträgers damals mehr als 100 US-Dollar. Trotz der von CEO Bob Dudley verordneten Kapitaldisziplin erhöht BP in der Ölförderung die Schlagzahl. »Mit einem steigenden Ausstoss von unseren neuen Hauptprojekten und einer exzellenten Zuverlässigkeit war die Upstream-Produktion 9 Prozent höher als im Vorjahr«, kommentierte der Topmanager die Entwicklung im ersten Quartal.

Royal Dutch Shell: Verwöhnprogramm für die Aktionäre

Ein hohes operatives Momentum bringt auch Royal Dutch Shell mit. Das gemessen an der Gewichtung drittgrösste Mitglied des europäischen Branchenindex steigerte den Gewinn von Januar bis März 2018 gegenüber dem Vorjahreszeitraum um 42 Prozent auf 5,3 Milliarden US-Dollar. Damit übertraf der britisch-niederländische Konzern die Erwartungen. Im Upstream-Segment legte der Überschuss sogar um mehr als den Faktor 3 zu, während er sich im Gasgeschäft verdoppelte. Zwar verpasste das Unternehmen mit einem leicht rückläufigen operativen Cashflow in Höhe von 9,4 Milliarden US-Dollar im ersten Quartal den Konsens. An der ambitionierten Ausschüttungspolitik ändert das allerdings nichts. Im Zeitraum 2018 bis 2020 möchte CEO Ben van Beurden insgesamt 25 Milliarden US-Dollar für Aktienrückkäufe lockermachen. Gleichzeitig ist Royal Dutch Shell ein verlässlicher Dividendenzahler. Mit einer Rendite von 5,5 Prozent für 2018 führt das Unternehmen das europäische »Big Oil«-Trio an.

Anlageidee: ETF auf den STOXX Europe 600 Oil & Gas Index

Eine Order reicht, um über einen Exchange Traded Fund, kurz ETF, ein diversifiziertes Investment im europäischen Öl- und Gassektor einzugehen. ComStage bildet den STOXX Europe 600 Oil & Gas Index gegen eine Pauschalgebühr von 0,25 Prozent p.a. passiv ab. Auch die teils attraktiven Dividenden der in der Benchmark enthaltenen Unternehmen kommen dem ETF-Investor zugute. Sie werden regelmässig an die Anteilseigner ausgeschüttet.

|

ComStage UCITS ETF auf |

Valor |

Pauschalgebühr p.a. |

Ertragsverwendung |

Geld-/Briefkurs |

|---|---|---|---|---|

|

STOXX Europe 600 |

0,25 % |

Ausschüttend |

98,00/98,23 CHF |

Stand: Juni 2018; Quelle: Commerzbank AG. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.zertifikate.commerzbank.ch zur Verfügung.

Anlageidee: Ausgewählte Hebelprodukte auf Europas »Big Oil«-Aktien

Total, BP, Royal Dutch Shell – diese drei integrierten Ölkonzerne führen den Sektor in Europa an. Da sie daher auch an der Börse Tag für Tag im Fokus stehen, bieten sich diese Aktien als Basiswerte für kurzfristige Tradingstrategien an. Folgerichtig hat die Commerzbank das Trio längst in den eigenen Fundus aufgenommen und sowohl Short- als auch Long-Produkte lanciert.

Unlimited Turbo-Optionsscheine

|

Valor |

Basiswert |

Typ |

Stoppschwelle |

Handelsplatz |

|---|---|---|---|---|

|

BP PLC |

Call |

4,950 GBP |

Swiss DOTS |

|

|

BP PLC |

Put |

6,120 GBP |

Swiss DOTS |

|

|

Royal Dutch Shell A |

Call |

25,070 EUR |

Swiss DOTS |

|

|

Royal Dutch Shell A |

Put |

32,790 EUR |

Swiss DOTS |

|

|

Total |

Call |

46,413 EUR |

Swiss DOTS |

|

|

Total |

Put |

56,760 EUR |

Swiss DOTS |

Warrants

Faktor-Zertifikate

|

Valor |

Basiswert |

Strategie |

Hebel |

Laufzeit |

Handelsplatz |

|---|---|---|---|---|---|

|

BP PLC |

Long |

4 |

Open End |

Swiss DOTS |

|

|

BP PLC |

Short |

–4 |

Open End |

Swiss DOTS |

|

|

Royal Dutch Shell A |

Long |

4 |

Open End |

Swiss DOTS |

|

|

Royal Dutch Shell A |

Short |

–4 |

Open End |

Swiss DOTS |

|

|

Total |

Long |

4 |

Open End |

Swiss DOTS |

|

|

Total |

Short |

–4 |

Open End |

Swiss DOTS |

Stand: Juni 2018; Quelle: Commerzbank AG. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.zertifikate.commerzbank.ch zur Verfügung.