Commerzbank Analysen

Die Investoren sind auf den Geschmack gekommen

In Zeiten von Handelsstreit und Brexit-Chaos punktet die Lebensmittelbranche bei Investoren einmal mehr mit defensiven Qualitäten – zuletzt ist der europäische Sektor nach oben ausgebrochen. Nicht nur das strukturelle Wachstum dieser wichtigen Industrie scheint intakt zu sein. Gleichzeitig stellen sich Nestlé & Co. verstärkt auf das steigende Gesundheitsbewusstsein bei den Verbrauchern ein.

Seit jeher spaltet das Osterfest die Gemüter. Viele Menschen können es gar nicht erwarten, in das Auto, den Flieger oder die Bahn zu steigen, um die Ferien fernab der Heimat zu geniessen. Andere freuen sich auf ein Fest im Kreis der Familie. Sie lassen sich bei Brunch, Mittagsmenü oder Nachtessen Klassiker wie zum Beispiel selbst bemalte und »getütschte« Eier, Gitzibraten oder Osterchüechli schmecken. Natürlich dürfen dazu edle Weine, frisches Bier respektive der etwas hochprozentigere Digestif nicht fehlen. Derweil fiebern die Kinder der Suche nach den mit süssen Schoggi-Spezialitäten gefüllten Nestern entgegen.

Der Krösus geht voran

Ein wahres Fest ist Ostern für die Lebensmittelindustrie. Konsumenten in Kauflaune lassen die Kassen besonders laut klingeln. Schon vor dieser wichtigen Geschäftsphase machten die Aktien des Sektors Investoren in diesem Jahr den Mund wässrig. Das gilt auch und gerade für den grössten Branchenvertreter weltweit: Im ersten Quartal dehnte sich der Börsenwert von Nestlé um nahezu ein Fünftel aus. Jetzt steuert der Large Cap zum ersten Mal überhaupt auf die Marke von 100 Schweizer Franken zu (siehe Grafik 1). Angeführt vom Schwergewicht zog der STOXX Europe 600 Food & Beverage-Index nach oben. Die mit 24 Aktien bestückte Benchmark hat eine mehrjährige Seitwärtsbewegung nach oben aufgelöst und ebenfalls ein Allzeithoch erreicht. Gleichzeitig baute der Sektor seine längerfristige Outperformance gegenüber dem breiten europäischen Aktienmarkt weiter aus (siehe »Anlageidee ETF«).

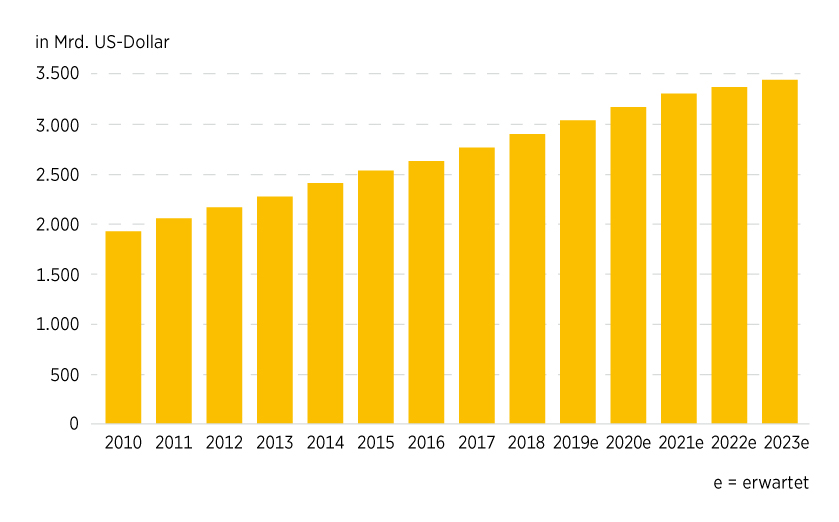

Getreu dem Motto »Gegessen und getrunken wird immer« punktet die Nahrungsmittelindustrie einmal mehr mit ihren defensiven Qualitäten. Handelsstreit und Brexit-Chaos hinterlassen in so manchem Wirtschaftszweig, beispielsweise Autoindustrie oder Maschinenbau, mittlerweile tiefe Spuren. Dagegen können diese globalen Unsicherheitsfaktoren dem Geschäft mit Essen und Trinken scheinbar kaum etwas anhaben. Hinzu kommt ein auf globalem Bevölkerungswachstum und steigendem Wohlstand in den Schwellenländern basierendes strukturelles Wachstum. Für diese These sprechen die aktuellen Zahlen von Statista. Das Datenportal hat den weltweiten Markt für verarbeitete Lebensmittel analysiert. Demnach könnte der Umsatz im laufenden Jahr die Marke von 3 Billionen US-Dollar überschreiten. Bis 2023 soll sich das Geschäftsvolumen um weitere gut 400 Milliarden US-Dollar ausdehnen. Behalten die Experten recht, brächte es dieser wichtige Konsummarkt im Analysezeitraum 2010 bis 2023 auf eine durchschnittliche jährliche Wachstumsrate von 4,6 Prozent (siehe Grafik 2).

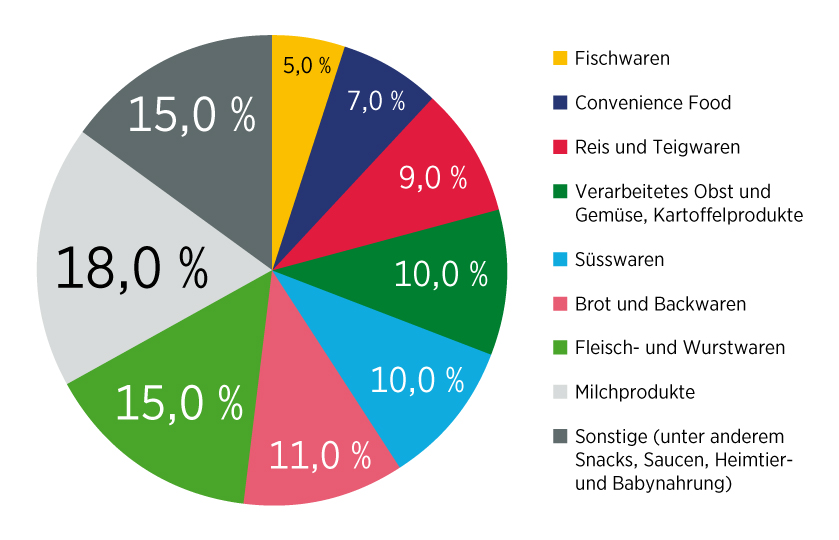

Das grösste Teilsegment sind laut Statista derzeit mit einem Anteil von knapp 18 Prozent die Milchprodukte, gefolgt von den Fleisch- und Wurstwaren. Auf ein prozentual zweistelliges Gewicht bringen es darüber hinaus verarbeitetes Obst und Gemüse, Brot- und Backwaren sowie Süssigkeiten (siehe Grafik 3). Was die regionale Aufteilung anbelangt, spiegelt sich im Lebensmittelmarkt die ökonomische Hackordnung wider. Die meisten Umsätze erzielt der Sektor in der weltgrössten Volkswirtschaft, den USA. Auf dem zweiten Rang folgt China.

Nestlé: Ein veränderter Speiseplan

Die beiden grössten Märkte waren hauptverantwortlich für die jüngste Wachstumsbeschleunigung bei Nestlé. Organisch betrachtet erhöhte der Konzern den Umsatz im vergangenen Jahr um 3,0 Prozent. Damit fiel die Wachstumsrate um 60 Basispunkte höher aus als 2017. Den Gewinn je Aktie konnte Nestlé zu konstanten Wechselkursen prozentual zweistellig verbessern. Im zweiten Jahr seiner Amtszeit machte sich die Handschrift von CEO Mark Schneider deutlich bemerkbar. Der Deutschamerikaner trimmt das mit unzähligen bekannten Marken wie Maggi, Nespresso oder San Pellegrino bestückte Portfolio auf Wachstum. Gleichzeitig reagiert er auf ein sich weltweit veränderndes Konsumverhalten. Immer mehr Menschen achten bei der Ernährung auf gesunde und biologisch hergestellte Produkte. Folgerichtig hat Nestlé das Süsswarengeschäft in den USA verkauft und stellte die Fleisch- und Wurstartikel von Herta auf den Prüfstand. Mit Zukäufen wie der Mehrheitsbeteiligung am südamerikanischen Superfood-Spezialisten Terrafertil unterstreicht das Management die eigenen Ambitionen.

»Wir sind auf dem besten Weg, unsere Ziele für 2020 zu erreichen und Nestlé für ein anhaltendes und nachhaltiges Wachstum in den Folgejahren zu positionieren«, erklärt der CEO. Im kommenden Jahr soll sich das organische Wachstum bereits im mittleren einstelligen Bereich bewegen. Gleichzeitig peilt er eine bereinigte operative Ergebnismarge zwischen 17,5 und 18,5 Prozent an. Zum Vergleich: 2018 betrug diese Kennziffer 17,0 Prozent.

Unilever: Mittendrin – und doch nicht dabei

Auch Unilever sieht 2020 als den Endpunkt der mittelfristigen Planung. Vor ziemlich genau zwei Jahren hat der britisch-niederländische Konsumgüterriese das Effizienzprogramm »Connected 4 Growth« forciert. Unter anderem gab der damalige CEO Paul Polman das Ziel aus, die zugrunde liegende operative Marge auf ein Fünftel der Umsätze zu verbessern. 2018 lag diese Kennzahl bei 18,4 Prozent. Was das Wachstum anbelangt, lag Unilever zuletzt in etwa auf Augenhöhe mit Nestlé. 2018 nahmen die Umsätze um 3,1 Prozent zu. Für das laufende Jahr rechnet Polmans Nachfolger Alan Jope mit einer Steigerung in der unteren Hälfte der mittelfristigen Prognosespanne von 3 bis 5 Prozent. Gleichzeitig möchte er die Marge weiter verbessern und einen starken freien Cashflow erzielen.

Dank der hohen Mittelzuflüsse konnte der Konzern im vergangenen Jahr mittels Dividenden und Aktienrückkäufen mehr als 10 Milliarden Euro an die Anteilseigner auskehren. An der Börse kommen die Grosszügigkeit und das operative Momentum gut an: Die Unilever-Aktie notiert nur noch knapp unter dem im Herbst 2017 erreichten Allzeithoch (siehe Grafik 4). Der STOXX Europe 600 Food & Beverage-Index hat nichts von der starken Performance des Large Caps. Nur gut ein Drittel der Unilever-Umsätze entfallen auf Nahrungsmittel wie Knorr-Suppen oder Magnum-Eiscreme. Der Rest kommt von Reinigungsprodukten – unter anderem Domestos – sowie Körperpflegeartikeln, beispielsweise Dove-Cremes. Deshalb ordnet der Indexanbieter STOXX diese Aktie dem Sektor Personal & Household Goods zu.

Danone: Beschleunigung im Jubiläumsjahr

Ein echtes »Pure Play«-Unternehmen ist Danone. Der weltgrösste Molkereikonzern steuert gut 9 Prozent zum Sektorindex bei und ist damit dessen viertgrösste Komponente. Mit der milliardenschweren Übernahme von Whitewave haben die Franzosen bereits vor zwei Jahren auf das gesteigerte Gesundheitsbewusstsein bei vielen Konsumenten reagiert. Zu den Spezialitäten der neuen US-Tochter zählen Milchersatzprodukte auf Soja-, Mandel- oder Reisbasis. 2018 hat Whitewave bereits zum Wachstum des Konzerns beigetragen. Allerdings hinterliess ein Konsumenten-Boykott in Marokko Bremsspuren. Die Schwierigkeiten in dem afrikanischen Markt schmälerten das Umsatzplus (auf vergleichbarer Basis) um 0,7 Prozentpunkte auf 2,9 Prozent. Derweil wäre die operative Marge (auf vergleichbarer Basis) ohne den Boykott um 7 Basispunkte höher ausgefallen als die gemeldeten 14,45 Prozent. In diesem Jahr feierte Danone den 100. Geburtstag. Zum Jubiläum möchte CEO Emmanuel Faber beim Umsatzwachstum in den Bereich von 3 Prozent beschleunigen. Gleichzeitig soll die operative Marge auf mehr als 15 Prozent zunehmen.

Lindt & Sprüngli: Mit dem Goldhasen auf Welttournee

Auf eine Historie von mehr als 170 Jahren blickt Lindt & Sprüngli zurück. Was 1845 mit einer kleinen Konditorei in der Zürcher Marktgasse begann, ist heute ein global führender Hersteller von feinem Schoggi. Allerdings gehen die Marktsättigung in den Industrienationen sowie die Debatte um die Folgen des Zuckerkonsums nicht spurlos an dem traditionsreichen »Maître Chocolatier« vorbei. Momentan macht dem Unternehmen zudem die Restrukturierung der US-Sparte Russell Stover zu schaffen. Vor diesem Hintergrund scheiterte Lindt & Sprüngli in den vergangenen beiden Jahren daran, die eigene Prognose eines Umsatzwachstums von 6 bis 8 Prozent zu erreichen. Mitte Januar hat das Management reagiert: Nun sollen die Erlöse mittel- bis langfristig um 5 bis 7 Prozent zunehmen. Bei der operativen Marge gilt weiterhin der Vorsatz einer jährlichen Verbesserung von 20 bis 40 Basispunkten.

Um die Wachstumsspur zu halten, setzt Lindt & Sprüngli verstärkt auf eigene Shops in Toplagen. Allein 2018 eröffnete der Konzern 50 neue Läden, wodurch sich das globale Netzwerk auf 460 Adressen ausdehnte. Mehr als 80 Millionen Besucher bescherten dem Segment Global Retail ein zweistelliges Wachstum.

Immer wieder taucht Roger Federer an den verschiedenen Standorten auf. Der Tennisstar fungiert seit knapp zehn Jahren als Lindt-Markenbotschafter. In dieser Funktion wirbt er auch für den Goldhasen, der seit 1952 zum Sortiment des Schoggi-Giganten zählt. In den unterschiedlichsten Designs und Grössen wird das Produkt pro Jahr 135 Millionen Mal verkauft. Insofern spielt die Frage, ob man Ostern zu Hause oder in der Ferne verbringt, kaum eine Rolle – an diesem Klassiker führt kaum ein Weg vorbei.

Anlageidee: ETF auf den STOXX Europe 600 Food & Beverage-Index

|

Comstage UCITS ETF auf |

Valor |

Pauschalgebühr p.a. |

Ertragsverwendung |

Geld-/Briefkurs |

|---|---|---|---|---|

|

STOXX Europe 600 Food & Beverage Price Index |

0,25 % |

Ausschüttend |

148,60/148,80 CHF |

Stand: 8. April 2019; Quelle: Commerzbank AG

Anlageidee: Ausgewählte Hebelprodukte auf europäische Nahrungsmittelaktien

Unlimited Turbo-Optionsscheine

|

Valor |

Basiswert |

Typ |

Hebel |

Strike |

Stoppschwelle |

Handelsplatz |

|---|---|---|---|---|---|---|

|

Nestlé |

Call |

9,3 |

85,10 CHF |

88,62 CHF |

Swiss DOTS |

|

|

Nestlé |

Put |

8,8 |

105,67 CHF |

101,26 CHF |

Swiss DOTS |

|

|

Unilever |

Call |

6,8 |

45,69 EUR |

48,06 EUR |

Swiss DOTS |

|

|

Unilever |

Put |

7,0 |

57,35 EUR |

54,39 EUR |

Swiss DOTS |

|

|

Danone |

Call |

6,3 |

58,88 EUR |

60,75 EUR |

Swiss DOTS |

|

|

Danone |

Put |

5,5 |

76,65 EUR |

74,23 EUR |

Swiss DOTS |

|

|

Lindt & Sprüngli |

Call |

7,8 |

5.875,44 CHF |

6.118,79 CHF |

Swiss DOTS |

|

|

Lindt & Sprüngli |

Put |

4,6 |

8.155,93 CHF |

7.816,96 CHF |

Swiss DOTS |

Warrants

|

Valor |

Basiswert |

Typ |

Hebel (Omega) |

Strike |

Laufzeit |

Handelsplatz |

|---|---|---|---|---|---|---|

|

Nestlé |

Call |

14,35 |

100,00 CHF |

20.12.2019 |

Swiss DOTS |

|

|

Nestlé |

Put |

–9,30 |

95,00 CHF |

20.12.2019 |

Swiss DOTS |

|

|

Lindt & Sprüngli |

Call |

8,07 |

6.600,00 CHF |

20.12.2019 |

Swiss DOTS |

|

|

Lindt & Sprüngli |

Put |

–6,53 |

7.000,00 CHF |

20.12.2019 |

Swiss DOTS |

Faktor-Zertifikate

|

Valor |

Basiswert |

Strategie |

Hebel |

Laufzeit |

Handelsplatz |

|---|---|---|---|---|---|

|

Nestlé |

Long |

5 |

Open End |

SIX Exchange |

|

|

Nestlé |

Short |

–5 |

Open End |

SIX Exchange |

|

|

Danone |

Long |

4 |

Open End |

Swiss DOTS |

|

|

Danone |

Short |

–4 |

Open End |

Swiss DOTS |

|

|

Unilever |

Long |

4 |

Open End |

Swiss DOTS |

|

|

Unilever |

Short |

–4 |

Open End |

Swiss DOTS |

|

|

Lindt & Sprüngli |

Long |

3 |

Open End |

SIX Exchange |

|

|

Lindt & Sprüngli |

Short |

–3 |

Open End |

SIX Exchange |

Stand: 8. April 2019; Quelle: Commerzbank AG

Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.zertifikate.commerzbank.ch zur Verfügung.