Wissen

Hebel, Delta und Omega: Worin liegt der Unterschied?

Die wohl bekannteste Eigenschaft von Warrants ist der Hebeleffekt. Er entsteht durch den im Vergleich zu einem Direktinvestment in den Basiswert geringen Kapitaleinsatz und führt dazu, dass Anleger auch bei kleinen Kursbewegungen überproportional hohe Gewinne, aber auch Verluste erzielen können.

Leider kommt es bei Anlegern häufig zu Fehleinschätzungen bezüglich der erwarteten Preisveränderungen von Warrants. Meist liegt dies an fehlenden Kenntnissen bezüglich der relevanten Bewertungskennzahlen von Warrants. Im Folgenden stellen wir Ihnen die Funktionsweisen der Kennzahlen Hebel, Delta und Omega vor und vergleichen ihre jeweilige Aussagekraft miteinander.

Der einfache Hebel

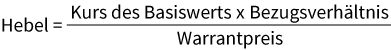

Die Kennzahl, die von den dreien am einfachsten zu berechnen ist, nennt sich »einfacher Hebel«. Errechnet man den Quotienten aus dem Kurs des Basiswerts und dem bezugsverhältnisbereinigten Preis des Warrants, erhält man den einfachen Hebel.

Beispiel A:

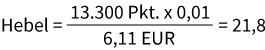

Ein Put Warrant auf den DAX (Bezugsverhältnis: 0,01) mit einem Basispreis von 13.300 Punkten und einer Restlaufzeit von ca. vier Monaten kostet bei einem DAX-Stand von 13.300 Punkten und einer angenommenen Volatilität von 20 Prozent rund 6,11 Euro.

So leicht die Kennzahl des einfachen Hebels zu berechnen ist, so begrenzt ist allerdings auch ihre Aussagekraft. Denn der einfache Hebel gibt keinerlei Aufschluss über die Reagibilität, also die Preisreaktion des Warrants aufgrund von Kursveränderungen des zugrunde liegenden Basiswerts. Die Kennzahl des Hebels dient lediglich dazu, eine Einschätzung (zu einem bestimmten Zeitpunkt) über den Kapitaleinsatz bezüglich eines Warrants im Vergleich zur direkten Investition in den Basiswert zu bekommen.

Um über die Reagibilität eines Warrants eine Aussage zu erhalten, benötigt man eine weitere Kennzahl, das Delta.

Das Delta

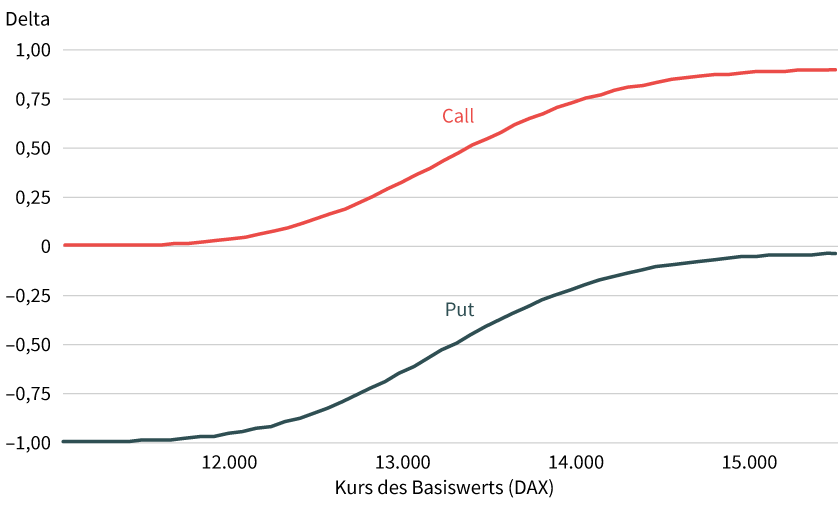

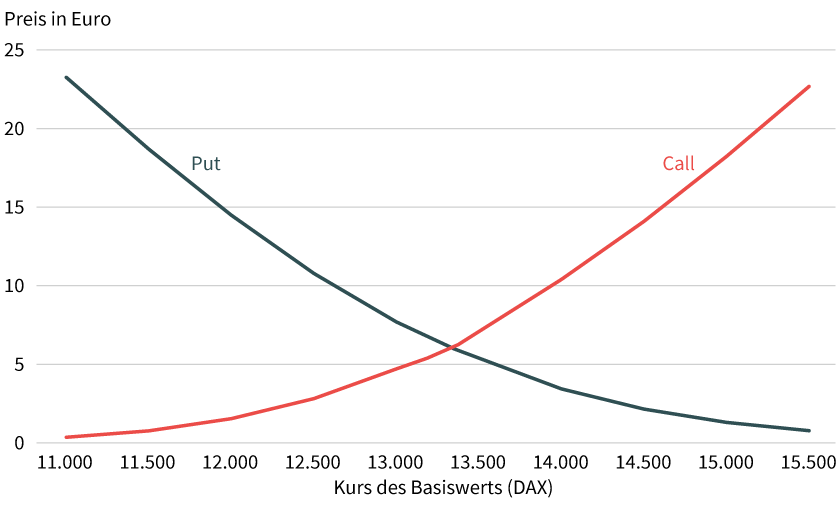

Das Delta zählt zu den bekanntesten und wichtigsten Kennzahlen aus der Reihe der sogenannten Griechen. Es gibt an, wie stark der Wert eines Warrants absolut auf die Bewegung des zugrunde liegenden Basiswerts (beispielsweise einer Aktie oder eines Index) reagiert. Mathematisch gesehen ist das Delta die erste partielle Ableitung des Warrants nach dem Kurs des Basiswerts. Während bei Call Warrants das Delta zwischen 0 und 1 liegt, nimmt es bei Put Warrants einen Wert zwischen 0 und –1 an. Je weiter ein Warrant »aus dem Geld« liegt, desto mehr tendiert das Delta gegen 0.

Multipliziert man nun die absolute Kursveränderung des Basiswerts bezugsbereinigt mit dem Delta des Warrants, ergibt sich die theoretische Kursveränderung des Warrants.

Beispiel B:

- Der Put Warrant aus Beispiel A hat ein Delta von –0,48. Dies bedeutet ceteris paribus einen Anstieg des Warrants von 48 Cent, wenn der DAX um 100 Punkte fällt. Ein Anstieg des DAX um 100 Punkte dagegen führt zu einem Preisrückgang des Warrants von 48 Cent.

- Ein Call Warrant mit einem Delta von 0,48 würde entsprechend bei einem Anstieg des Basiswerts um 100 Punkte um 48 Cent steigen.

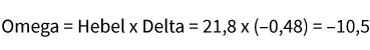

Grundsätzlich ist dabei zu beachten, dass das Delta dynamisch ist. Dies bedeutet, dass die Kennzahl keine statische Grösse ist, sondern sich ständig verändert. Multipliziert man nun das Delta mit dem Hebel, ergibt sich das Omega.

Das Omega

Das Omega gibt an, um wie viel Prozent sich der Preis eines Warrants theoretisch verändert, wenn der Kurs des Basiswerts um 1 Prozent steigt bzw. fällt. Das Omega misst unter Berücksichtigung des Deltas die tatsächliche Hebelwirkung des Warrants.

Beispiel C:

Um das Beispiel A fortzuführen, ergäbe sich für das Omega folgender Wert:

Dieser Wert bedeutet: Steigt der Basiswert um 1 Prozent, fällt der Warrant um ca. 10,5 Prozent.

Fazit: Warrant-Neulinge machen bei der Auswahl ihres Produkts oft einen entscheidenden Fehler: Sie achten häufig nur auf den Hebel, der meist möglichst hoch ausgewählt wird. Die anschliessend beobachtete relativ kleine Preisreaktion auf Kursbewegungen des Basiswerts führt dann häufig zu Irritationen. Um diese Irritationen zu vermeiden, sollten Anleger bei der Auswahl ihres Warrants immer auch das Delta und Omega miteinbeziehen. Als Faustformel kann man davon ausgehen, dass Warrants, die am Geld (das bedeutet Basispreis = Kurs des Basiswerts) notieren, ein Delta von nahe 0,5 haben. Je mehr der Warrant im Geld notiert, desto höher ist tendenziell das Delta. Die Kennzahlen, die sich ständig verändern können, werden auf der jeweiligen Detailseite des Produkts unter www.sg-zertifikate.ch angezeigt.