Analysen

Goldpreis weiter im Bann der Zinserwartungen

Der Goldpreis dürfte kurzfristig seitwärts tendieren, da die Unsicherheit hinsichtlich des weiteren US-geldpolitischen Pfades hoch bleibt. Eine niedrigere US-Inflation spricht für ein Ende der Zinserhöhungen, das bislang robuste US-Wirtschaftswachstum allerdings gegen eine schnelle Zinswende. Mittelfristig dürfte der Goldpreis aber steigen, da wir nach wie vor davon ausgehen, dass die US-Wirtschaft in eine Rezession rutscht, was Zinssenkungsspekulationen verstärken sollte.

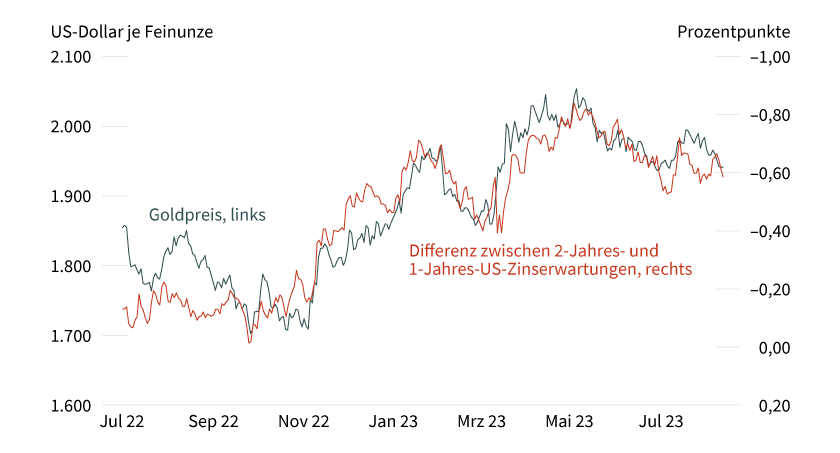

Der Goldpreis hat sich seit Herbst vergangenen Jahres stark erholt. Grund war eine deutliche Korrektur der US-Zinserwartungen (siehe Grafik 1). Denn angesichts der kräftigen Zinserhöhungen der Fed kamen zunehmend Sorgen hinsichtlich einer merklichen Abschwächung der Wirtschaft auf, die eine Zinswende in absehbarer Zeit wahrscheinlich machten. Nun, da sich ein Ende der US-Zinserhöhungen zunehmend abzeichnet, dürften die Zinssenkungsspekulationen umso stärker als Treiber des Goldpreises in den Fokus treten.

Zuletzt gab es hier aber eher Gegenwind. Überraschend starke Wachstumszahlen haben die Hoffnung auf eine »weiche Landung« der US-Wirtschaft gestärkt. So wuchs das US-Bruttoinlandsprodukt im zweiten Quartal mit annualisiert 2,4 Prozent stärker als erwartet und auch als im Vorquartal. Zwar stellen die Zahlen nur einen Blick in den Rückspiegel dar, jedoch verringert eine bislang gegenüber den stark gestiegenen US-Leitzinsen resiliente Wirtschaft die Chance, dass sie schon in den kommenden Monaten in eine Rezession abgleitet. Dies wiederum ist relevant für den Goldpreis. Denn nur im Fall einer Rezession würde die US-Notenbank Fed wohl ihren Leitzins in absehbarer Zeit wieder erheblich senken, was wiederum Gold zugutekommen würde.

Zudem besteht das Risiko, dass die Fed ihren Leitzins im Herbst noch einmal anhebt, sollte sich insbesondere der US-Arbeitsmarkt weiterhin nur langsam abschwächen, wodurch sich die Inflationsrisiken erhöhen würden. Einen solchen Schritt liessen sich die US-Notenbanker nach ihrer Sitzung im Juli, bei der sie den Leitzins erneut um 25 Basispunkte angehoben hatten, bewusst offen. Dabei dürfte in erster Linie die Sitzung im November im Fokus stehen, nachdem die Fed das Tempo ihrer Zinserhöhungen verringert hat und daher nur auf jeder zweiten Sitzung eine Straffung in Erwägung ziehen dürfte. So könnte sie bei ihrer nächsten Sitzung im September, wie im Juni, ihre Zinsen unverändert lassen, jedoch betonen, dass der Zinserhöhungszyklus damit aber noch nicht notwendigerweise abgeschlossen sei. Zwar weist der Markt einer weiteren Straffung in diesem Jahr momentan nur eine geringe Wahrscheinlichkeit zu. Aber das kann sich schnell ändern, sollten die US-Wirtschaftsdaten in den kommenden Wochen und Monaten weiter positiv überraschen.

Kurzfristig dürfte der Goldpreis daher bei 1.950 US-Dollar je Feinunze gedeckelt bleiben. Der in der ersten Augusthälfte aufgetretene Preisrückgang auf rund 1.900 US-Dollar infolge gestiegener Anleiherenditen bestätigt unsere Position. Ab Herbst sehen wir jedoch Aufwärtspotenzial. Denn unsere US-Experten gehen davon aus, dass die Fed ihren Zinserhöhungszyklus im Juli tatsächlich beendet hat. So erwarten sie, dass sich die Kerninflation in den kommenden Monaten weiter abschwächen und die US-Wirtschaft eindeutige Schwächeanzeichen aufweisen wird, weshalb sich die Fed in ihrer November-Sitzung gegen einen weiteren Zinsschritt entscheiden und dann auch klarer kommunizieren dürfte, dass keine weiteren Zinserhöhungen folgen werden.

Zwar erkennen auch unsere Volkswirte an, dass die Wahrscheinlichkeit für eine Rezession in den USA in diesem Jahr deutlich gefallen ist. Allerdings halten sie angesichts des Ausmasses und des Tempos der Zinserhöhungen der Fed – sie belaufen sich immerhin auf 525 Basispunkte seit März vergangenen Jahres – eine Rezession für nahezu unausweichlich. Angesichts des zuletzt robusten Wachstums rechnen sie nun damit aber nicht mehr in diesem Jahr, sondern erst in der ersten Hälfte des kommenden Jahres. Den Goldpreis sollte dies jedoch nicht nennenswert belasten. Relevant dürfte vielmehr sein, dass im Herbst klar sein sollte, dass die US-Notenbank ihren Leitzins nicht weiter erhöhen wird, was den Anstoss für verstärkte Zinssenkungsspekulationen auf Sicht des kommenden Jahres geben sollte.

2024 dürfte der Goldpreis dann deutlicher zulegen, wenn sich Zinssenkungen – nicht zuletzt wegen der von uns erwarteten Rezession in den USA – dann in der Tat abzeichnen und schliesslich auch erfolgen. Unsere Experten rechnen etwa zur Mitte des Jahres damit, dass die Fed beginnt, die Zinsen zu senken. In diesem Umfeld dürfte es dem Goldpreis gelingen, sein bisheriges Allzeithoch bei 2.075 US-Dollar je Feinunze zu überwinden.

Uneinheitliches Bild bei der Goldnachfrage

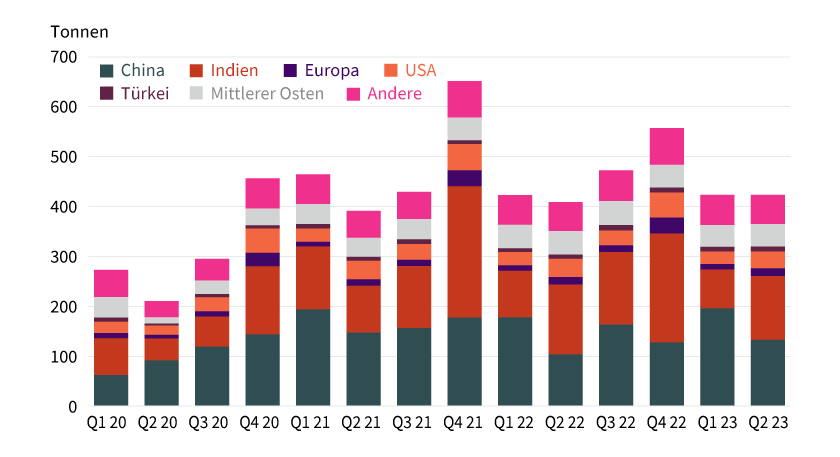

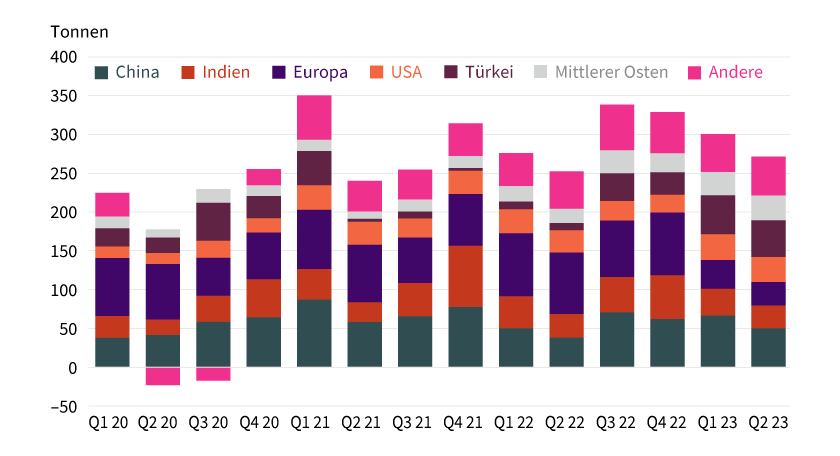

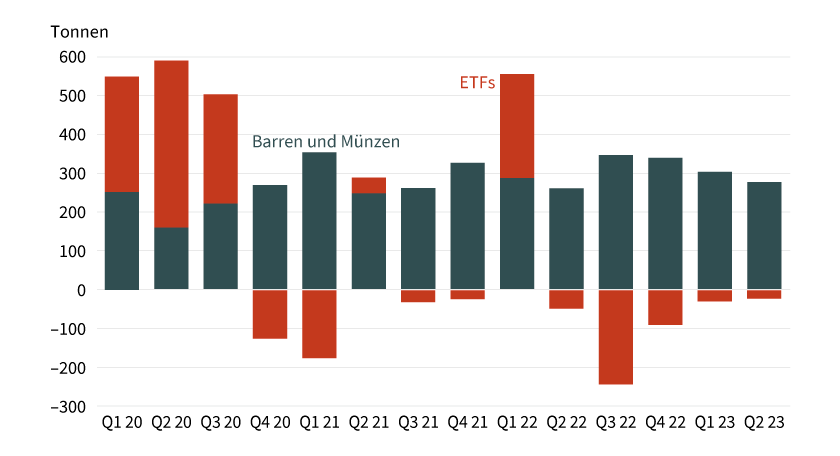

Der World Gold Council veröffentlichte Anfang August Daten zur Goldnachfrage im zweiten Quartal sowie im ersten Halbjahr 2023. Die Goldnachfrage fiel demnach im zweiten Quartal 2,5 Prozent niedriger aus als im Vorjahr. Für das erste Halbjahr ergab sich ein noch etwas stärkeres Minus von fast 6 Prozent. Die einzelnen Nachfragesegmente entwickelten sich dabei höchst unterschiedlich. Die Schmucknachfrage als wichtigste Einzelkomponente verzeichnete einen Anstieg um 3 Prozent im zweiten Quartal und um 1,5 Prozent im ersten Halbjahr. Die Nachfrage nach Barren und Münzen lag sogar jeweils 6 Prozent über dem entsprechenden Vorjahreszeitraum. Dies konnte jedoch nicht verhindern, dass die Investmentnachfrage im ersten Halbjahr um mehr als 30 Prozent unter dem Vorjahresniveau lag. Bei den Zentralbanken stand in der ersten Jahreshälfte ein stattlicher Nachfrageanstieg um 60 Prozent im Vergleich zum Vorjahr zu Buche, der auf das starke erste Quartal zurückzuführen war. Im zweiten Quartal kauften die Zentralbanken dagegen deutlich weniger Gold. Der Rückgang der Industrienachfrage um 10 Prozent fällt aufgrund der geringen Grösse dieses Nachfragesegments kaum ins Gewicht.

Dass sich die Schmucknachfrage trotz des hohen Preisniveaus stabil halten konnte, lag vor allem an China, wo in der ersten Jahreshälfte 17 Prozent mehr Goldschmuck gekauft wurde als im Vorjahr. Dabei handelt es sich in erster Linie um eine Normalisierung, da die chinesische Schmucknachfrage insbesondere im zweiten Quartal 2022 durch die Corona-Lockdowns stark beeinträchtigt war (siehe Grafik 2). Erheblich mehr Goldschmuck wurde im ersten Halbjahr auch in der Türkei gekauft. Die privaten Haushalte dort suchten offenbar Zuflucht in Gold, um sich vor Kaufkraftverlust infolge der sehr hohen Inflationsrate und des starken Wertverlusts der Landeswährung zu schützen. Die Goldkäufer in der Türkei liessen sich dabei auch von rekordhohen lokalen Goldpreisen nicht abschrecken. Dem stand ein Rückgang um 12 Prozent bei der Schmucknachfrage in Indien gegenüber. Anders als in der Türkei wirkten die ebenfalls rekordhohen Goldpreise in Indien als Bremsklotz.

Bei der Nachfrage nach Barren und Münzen stechen ebenfalls China und die Türkei hervor. Die Ursachen dürften dieselben sein wie bei der Schmucknachfrage. In China lagen die Käufe mehr als 30 Prozent über dem Vorjahresniveau. In der Türkei hat sich die Nachfrage nahezu verfünffacht und reichte im zweiten Quartal fast an China heran (siehe Grafik 3). Dagegen wurden in Indien 11 Prozent weniger Barren und Münzen verkauft. In Europa brach der Absatz sogar um fast 60 Prozent ein. Dies war dem gestiegenen Zinsniveau und dem höheren Preisniveau geschuldet, was Goldkäufe weniger attraktiv machte.

Neben Barren und Münzen zählen auch die Gold-ETFs zur Investmentnachfrage. Sie lieferten im zweiten Quartal einen positiven Beitrag, allerdings nur, weil die ETF-Abflüsse geringer ausfielen als im Vorjahr. Stark negativ war der Einfluss der ETF-Nachfrage dagegen im ersten Halbjahr. Denn kräftigen Netto-Zuflüssen von 223 Tonnen in der ersten Jahreshälfte 2022 standen Netto-Abflüsse von 50 Tonnen in den ersten sechs Monaten 2023 gegenüber (siehe Grafik 4). Gründe für die ETF-Abflüsse sind das höhere Zinsniveau sowie die von den Zentralbanken geschürte Aussicht auf weitere Zinserhöhungen. Der dadurch verursachte Swing führte somit massgeblich zum bereits erwähnten Einbruch der Investmentnachfrage, trotz der weiterhin robusten Nachfrage nach Barren und Münzen.

Die Goldkäufe der Zentralbanken lagen im zweiten Quartal 35 Prozent niedriger als im Vorjahr und drückten damit auch die gesamte Goldnachfrage unter das Vorjahresniveau. Ganz anders sah es dagegen im ersten Halbjahr aus, in dem die Zentralbankkäufe 60 Prozent höher als in der ersten Jahreshälfte 2022 waren. Sie lieferten somit einen positiven Beitrag zur Goldnachfrage und glichen den kräftigen Rückgang der Investmentnachfrage teilweise aus. Die Goldkäufe in der ersten Jahreshälfte waren laut WGC die stärksten in diesem Zeitraum seit Beginn der Datenreihe im Jahr 2000.

Von den insgesamt gemeldeten Netto-Käufen in Höhe von 387 Tonnen lassen sich allerdings nur 72 Tonnen explizit bestimmten Zentralbanken zuordnen. Die grössten Käufer waren China, Singapur und Polen. Grösster Verkäufer war die Türkei. Die Goldreserven der türkischen Zentralbank verzeichneten zwischen März und Mai einen Rückgang von 159 Tonnen. Die türkische Zentralbank hat damit die bereits erwähnte stark gestiegene inländische Goldnachfrage der privaten Haushalte befriedigt, da die Goldimporte in die Türkei nach dem verheerenden Erdbeben im Frühjahr zeitweise eingeschränkt waren.

Alles in allem zeigte sich die Goldnachfrage im zweiten Quartal und im ersten Halbjahr eher verhalten, wobei es in den verschiedenen Kategorien Licht und Schatten gab. Zudem entwickelte sich die Nachfrage in den Regionen mitunter höchst unterschiedlich. Dadurch kommen die jeweiligen Kaufmotive für Gold sowie das deutlich gestiegene Preis- und Zinsniveau zum Ausdruck. Sobald sich die Goldkäufer an das höhere Preis- und Zinsniveau gewöhnt haben, dürfte die Nachfrage wieder anziehen. Dies gilt erst recht, sobald Zinssenkungen in den Fokus geraten. Spätestens dann dürften auch die Gold-ETFs wieder Zuflüsse verzeichnen.

Produktidee: Optionsscheine und Zertifikate auf Gold

Sie möchten von der künftigen Wertentwicklung von Gold profitieren? Mit Zertifikaten und Optionsscheinen von Société Générale haben Sie die Möglichkeit, an steigenden oder fallenden Notierungen zu partizipieren. Ein Überblick über das gesamte Produktspektrum steht Ihnen im Internet unter www.sg-zertifikate.ch zur Verfügung.

Aber Achtung: Da die von Société Générale angebotenen Produkte in Schweizer Franken notieren, der Handelspreis von Gold allerdings in US-Dollar, besteht für den Investor ein Währungsrisiko, wenn der Wechselkurs Schweizer Franken/US-Dollar steigen sollte.

BEST Turbo-Optionsscheine (Knock-Out-Warrants)

|

Valor |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

Gold |

Call |

1.673,52 |

7,7 |

Unbegrenzt |

21,88/21,89 CHF |

|

|

Gold |

Call |

1.757,70 |

11,6 |

Unbegrenzt |

14,48/14,49 CHF |

|

|

Gold |

Put |

2.070,23 |

12,8 |

Unbegrenzt |

13,14/13,15 CHF |

|

|

Gold |

Put |

2.020,65 |

19,1 |

Unbegrenzt |

8,80/8,81 CHF |

Faktor-Optionsscheine

Stand: 24. August 2023; Quelle: Société Générale

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung.