Titelthema

Value vs. Growth – Welche Anlagestrategie hat die Nase vorn?

Beim Thema Anlagestrategien bestimmen seit jeher die zwei bekanntesten Ausrichtungen Value und Growth – also defensiv und offensiv – das Geschehen. Während die wertorientierten Anleger nach günstigen Unternehmensbewertungen respektive einem preiswerten Einkauf Ausschau halten, machen sich Growth-Anhänger auf die Suche nach wachstumsstarken Titeln. In der momentan unsicheren Börsenphase zeigt sich zwischen den Lagern annähernd eine Pattsituation. Attraktive Chancen sind bei genauerer Analyse allerdings in beiden Strategien zu finden.

Die gegenwärtig unsichere Börsensituation trennt die Marktteilnehmer in zwei Lager: Auf der einen Seite stehen die Vorsichtigen, die aufgrund der explosiven Mischung aus hohen Zinsen, Inflation und Rezessionsgefahren zu einer eher konservativen Vorgehensweise neigen. Auf der anderen Seite gibt es aber auch eine risikofreudige Fraktion, die eine weiche Landung der Wirtschaft erwartet, die Unternehmensgewinne wieder dynamisch steigen sieht und auf baldige Zinssenkungen hofft. Diese beiden Gruppen lassen sich in der Kapitalanlagewelt auch als Verfechter von Value(defensiv)- und Growth(offensiv)-Strategie beschreiben.

Investieren mit Sicherheitsmarge …

Den Grundstein für das Value-Investing legte bereits im Jahr 1934 Benjamin Graham mit seinem Bestseller »Security Analysis«. Der US-Wirtschaftswissenschaftler vertrat den Standpunkt, eine Aktie solle nur dann gekauft werden, wenn sie unter ihrem fundamentalen Wert notiert. Damit Anleger sich schnell eine Meinung über ein Unternehmen bilden können, entwickelte Graham die Fundamentalanalyse und verwendete Kennzahlen wie Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV) oder auch die Dividendenrendite. Aktien mit einer hohen »Sicherheitsmarge«, also einem Abschlag auf den inneren Wert, sind der Theorie zufolge besser vor Rückschlägen geschützt. Kurzum: Wer günstig einkauft, verliert in schlechten Marktphasen weniger.

… oder dem Wachstum auf der Spur

Beim Growth-Modell, dem zweiten der beiden klassischen Ansätze, spielen die Substanz eines Unternehmens sowie deren Bewertung eine eher untergeordnete Rolle. Vielmehr steht ein starkes Wachstum von Umsatz und Gewinn im Zentrum der Analyse. Daher weisen Growth-Unternehmen oft ein hohes Verhältnis zwischen Aktienkurs und Gewinn, dem im Value-Bereich viel beachteten KGV, auf. Anleger vernachlässigen die Bewertung, im Zentrum steht die Fantasie für die künftige Entwicklung des Unternehmens. Diese sorgt auch dafür, dass Growth-Aktien mit einer Wachstumsprämie gehandelt werden.

Das Konzept bezieht sich nicht nur auf einzelne Aktien, sondern die Entwicklung ganzer Branchen wird genauestens verfolgt. Dabei sind weniger die reifen Branchen gefragt als vielmehr die Wachstumssektoren. Paradebeispiele für eine Growth-Strategie sind Aktien aus der Technologiebranche oder aus dem Biotech-Sektor. Zuletzt waren es Unternehmen im Bereich Künstlicher Intelligenz (KI), die sich aufgrund des erwarteten Wachstumspotenzials zum Teil über exorbitante Kurssprünge freuen durften. Zu den spekulativsten Formen der Growth-Strategie zählen Start-ups, also junge Firmen, die über wenig Vermögen, dafür aber enormes Wachstumspotenzial verfügen.

Kopf-an-Kopf-Rennen

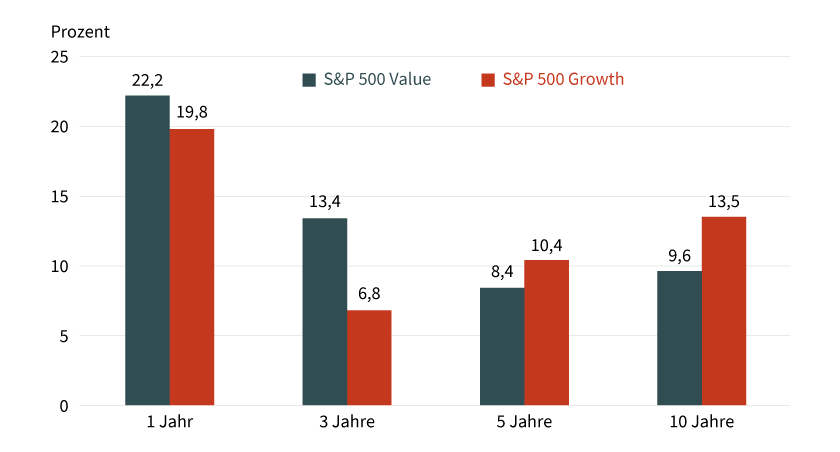

Doch noch mal zurück zum Anfang: Wer hat in der momentan unsicheren Zeit nun die Nase vorn? Kurzfristig, also auf Sicht von einem Jahr, zeigt sich nahezu eine Pattsituation. Sowohl der S&P 500 Value als auch der S&P 500 Growth legten in den zurückliegenden zwölf Monaten rund ein Fünftel zu. Im 3-Jahres-Vergleich hat der Value-Index dagegen einen klaren Vorsprung, während gemessen auf fünf und zehn Jahre wiederum die Wachstumstitel führen (siehe Grafik 1).

Stand: 16. Oktober 2023; Quelle: S&P Dow Jones Indices

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben in den Rechtlichen Hinweisen.

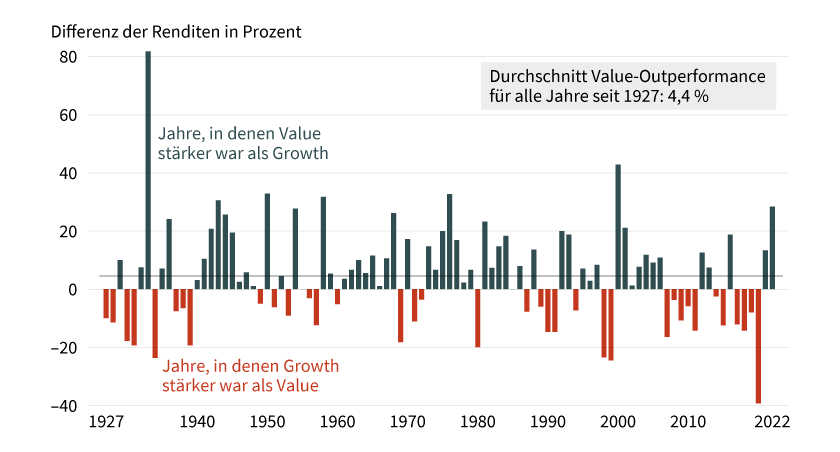

Blickt man allerdings deutlich länger zurück, zeigen historische Untersuchungen, dass der Value-Ansatz sowohl aus Rendite- als auch aus Risikogesichtspunkten langfristig überlegen ist. Daten, die fast ein Jahrhundert abdecken, stützen die Annahme. Wie in Grafik 2 zu erkennen ist, haben Value-Aktien in den USA seit 1927 jährlich um 4,4 Prozent besser abgeschnitten als Wachstumsaktien. Dennoch kam es immer wieder zu Phasen, in denen die Growth-Strategie deutlich höhere Renditen erwirtschaftete. Beispielsweise hatten die Wachstumstitel im Coronajahr 2020 sowie in den Jahren 1998/1999, also vor dem Platzen der berüchtigten New-Economy-Blase, einen deutlichen Vorsprung.

Stand: 16. Oktober 2023; Quelle: Dimensional

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben in den Rechtlichen Hinweisen.

Entscheidend für Anleger ist aber weniger, in welche Phase die Märkte als Nächstes eintreten werden. Vielmehr spielt bei der Auswahl der Strategie die Risikoneigung des Einzelnen eine wichtige Rolle. Während die Value-Philosophie eher konservativen Naturen entgegenkommt, sind risikobewusste Anleger besser in der Wachstumsstrategie aufgehoben. Chancen gibt es bei beiden Anlagestilen.

Attraktive Substanztitel

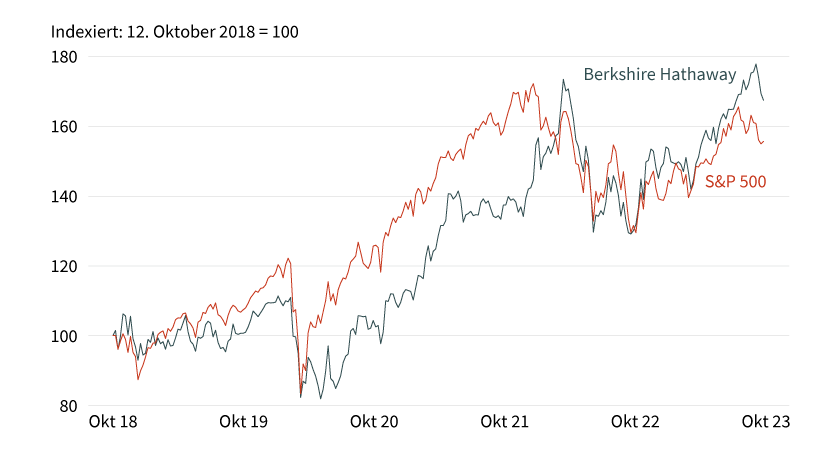

Im Value-Bereich sticht derzeit die Aktie von Fundamentalanalyse-Verfechter Warren Buffett heraus. Die Investmentlegende schreibt mit seiner Beteiligungsgesellschaft Berkshire Hathaway eine nahezu einzigartige Erfolgsgeschichte. Dass sich sein Prinzip »Kaufe einen Dollar, aber bezahle nicht mehr als 50 Cent dafür« auszahlt, zeigte sich einmal mehr zum Halbjahr. Die in Omaha ansässige Holding erzielte den höchsten Quartalsgewinn der Unternehmensgeschichte. Das Portfolio des Konglomerats ist rund 350 Milliarden US-Dollar schwer und in allen Bereichen der US-Wirtschaft tätig. Trotzdem dominieren fünf Einzelpositionen, das Quintett aus Apple, Bank of America, Chevron, Coca-Cola und American Express, mit einem Gewicht von rund drei Viertel das Berkshire-Portfolio. Die Auswahl zahlt sich aus, sowohl operativ als auch an der Börse: Auf Sicht von fünf Jahren liegt Berkshire mit einem Zuwachs von etwas mehr als zwei Dritteln um ganze 12 Prozentpunkte vor dem S&P 500 (siehe Grafik 3).

Stand: 16. Oktober 2023; Quelle: Refinitiv

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben in den Rechtlichen Hinweisen.

Auf der Liste der Value-Anhänger steht zudem der Einzelhandelsriese Walmart. Der Titel, der ebenso wie Berkshire zu den Top-10-Positionen im S&P 500 Value-Index zählt, hat erst vor wenigen Wochen ein neues Allzeithoch erreicht. Dem vorausgegangen ist eine starke fundamentale Entwicklung. Der Handelsriese konnte auch im zweiten Quartal dem schwächeren wirtschaftlichen Umfeld sowie der hohen Inflation trotzen und erzielte ein unerwartet hohes Wachstum bei Umsatz und Gewinn. Daraufhin schraubte das Management die Ziele zum zweiten Mal für das Gesamtjahr nach oben. Erwartet wird 2023/2024 (31. Januar) nun ein währungsbereinigtes Umsatzplus von 4,0 bis 4,5 Prozent, bisher stand ein Wachstum von rund 3,5 Prozent auf dem Plan. Beim Gewinn je Aktie werden nun 6,36 bis 6,46 US-Dollar anstatt nur 6,10 bis 6,20 US-Dollar angepeilt.

Auch auf dem alten Kontinent sind interessante Substanztitel zu finden. Zu den Top-10-Komponenten im STOXX Europe TMI Value zählen die Deutsche Telekom und Zurich Insurance. Die vor allem aufgrund ihres regelmässigen Cashflows geltende Telekombranche schlägt sich in der zurzeit volatilen Zeit besser als der Gesamtmarkt. Während der DAX in den vergangenen drei Monaten knapp 6 Prozent verloren hat, legte die Aktie der Deutschen Telekom um 2,5 Prozent zu. Die Bonner feierten zuletzt auch operative Erfolge: Gestützt auf ein anhaltendes Kundenwachstum sowie eine boomende US-Tochter hob der Konzern im August sein Gewinnziel zum zweiten Mal in Folge an. Die damit einhergehenden Aufwärtsrevisionen bei den Erwartungen sorgen dafür, dass der Titel mit einem erwarteten 2025er-KGV von unter 10 weiterhin günstig bewertet ist. Das durchschnittliche Gewinnwachstum bis dahin liegt mit knapp 12 Prozent deutlich darüber. Auch die Aktie von Zurich Insurance glänzt mit guten Bewertungskennziffern, dies gilt vor allem für die Dividendenrendite, die sich zurzeit auf 5,6 Prozent beläuft. Operativ spielen dem Unternehmen derzeit das hohe Zinsniveau sowie die steigenden Versicherungspreise in die Hände.

Aussichtsreiche Wachstumsaktien

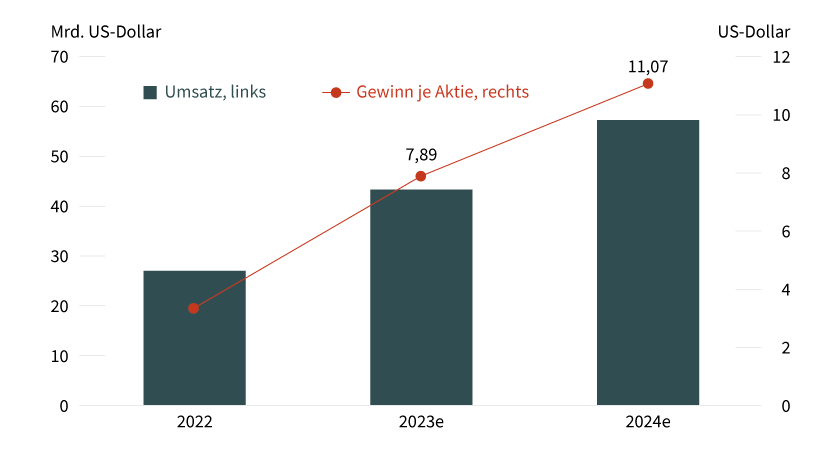

Bei den Topaktien der Growth-Fans steht derzeit ein Name ganz oben: NVIDIA. Der von ChatGPT ausgelöste »Goldrausch« bei Künstlicher Intelligenz (KI) wäre ohne die leistungsfähigen Hightech-Chips der Kalifornier nicht möglich. Das Unternehmen sorgt mit seinen Prozessoren nämlich für die notwendigen Rechenoperationen. Das gilt auch für den Bereich Autonomes Fahren. Hier verfügt NVIDIA über eine eigene DRIVE-Plattform, die bereits bei mehreren Herstellern im Einsatz ist. An der Börse wird das honoriert: Um stolze 211 Prozent legte die Aktie allein in diesem Jahr zu. Und trotzdem ist der Titel nicht exorbitant bewertet: Das PEG-Ratio, also das Verhältnis von Gewinnwachstum zu KGV, beträgt auf Basis der für 2025 geschätzten Gewinne nur 0,49. Das spiegelt das starke erwartete Wachstum des Konzerns wider (siehe Grafik 4).

Apropos Halbleiter: In diesem Bereich befindet sich mit ASML auch in Europa ein für die Branche unverzichtbares Unternehmen. Die Niederländer stellen für die Produktion der fortschrittlichen Chips sogenannte DUV- und EUV-Lithografiemaschinen her. Im Bereich EUV, die aufgrund der extremen ultravioletten Lichtwellen immer feinere Strukturen auf Computerchips ermöglichen, hat ASML sogar eine Monopolstellung. Die Anlagen sind mit rund 150 Millionen US-Dollar pro Stück im High-End-Segment angesiedelt und dementsprechend profitabel. Das wiederum lässt sich in der Bilanz ablesen: Zum Halbjahr legte der Umsatz um 28 Prozent zu, der Gewinn überproportional um 35 Prozent. Aufgrund eines prall gefüllten Orderbuchs schraubte das Management zudem die Prognose nach oben. So soll im Gesamtjahr ein Erlösplus von 30 Prozent anstatt bisher 25 Prozent erreicht werden.

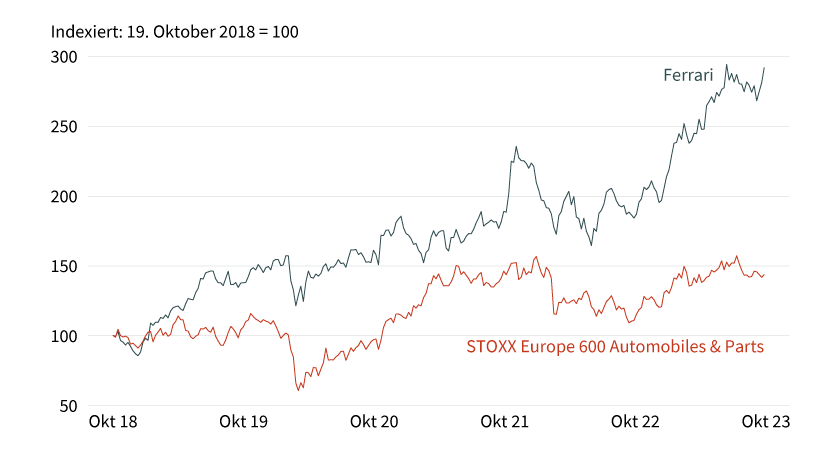

Prozentual zweistelliges Wachstum charakterisiert auch die Bücher von Ferrari. Der Luxussportwagenbauer steigerte das operative Ergebnis (EBITDA) im zweiten Quartal um nahezu ein Drittel und wies eine erstaunliche Marge von 40 Prozent aus. Selbst auf EBIT-Basis, also vor Zinsen und Steuern, kam die Automarke mit dem springenden Pferd im Logo auf stolze 29,7 Prozent. Dies stellt nicht nur eine deutliche Verbesserung zum Vorjahr um 4,6 Prozentpunkte dar, sondern überflügelt auch die Konkurrenz. Zum Vergleich: Wettbewerber Porsche erreichte eine Marge in Höhe von 18,9 Prozent. Aufgrund des guten Abschneidens hoben die Italiener ihre Gewinnprognose für das Gesamtjahr an.

Neben dem operativen Geschäft befindet sich auch die Aktie bereits seit längerem auf der Überholspur. Auf Sicht von fünf Jahren konnte sich der Börsenwert nahezu verdreifachen, der STOXX Europe 600 Automobiles & Parts Index avancierte dagegen »nur« um 43 Prozent (siehe Grafik 5). Allein in diesem Jahr sprintete der »Racing«-Titel, der derzeit das Schwergewicht im STOXX Europe Strong Growth Index ist, bislang um knapp die Hälfte nach oben.

Stand: 16. Oktober 2023; Quelle: Refinitiv

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben in den Rechtlichen Hinweisen.

Noch einen Tick schneller unterwegs ist in diesem Jahr Novo Nordisk. Der dänische Pharmakonzern hat mit seiner Abnehmspritze »Wegovy« für einen Gamechanger auf dem Adipositas-Markt gesorgt. Laut der Studie »World Obesity Atlas 2023« wird bis zum Jahr 2034 mehr als die Hälfte der Weltbevölkerung unter Fettleibigkeit leiden. Mit dem darin enthaltenen Wirkstoff »Semaglutid« feiert der Konzern sogar mehrere Erfolge. So hat das Diabetesmittel »Ozempic« jüngst bei Nierenpatienten positive Studienergebnisse geliefert. Der Erfolg der Adipositas- und Diabetes-Medikamente Wegovy und Ozempic lässt Novo Nordisk zuversichtlicher werden. Der dänische Pharmakonzern erhöhte kürzlich seine Prognose für das Gesamtjahr. Erwartet wird im laufenden Jahr nun ein Umsatzwachstum von 32 bis 38 Prozent und ein Anstieg des operativen Gewinns von 40 bis 46 Prozent. Bisher hatte der Konzern ein Erlöswachstum von 27 bis 33 Prozent und ein Gewinnwachstum von 31 bis 37 Prozent in Aussicht gestellt. Trotz der anschliessenden Kursexplosion auf ein neues Allzeithoch erscheint der Wachstumstitel mit einem PEG-Ratio von 1,3 nicht aussergewöhnlich teuer (siehe Grafik 6).

Stand: 16. Oktober 2023; Quelle: Refinitiv

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben in den Rechtlichen Hinweisen.

Produktidee: PARTIZIPIEREN SIE AN DER ENTWICKLUNG AUSGEWÄHLTER VALUE- UND GROWTH-AKTIEN

Unlimited Turbo-Zertifikate auf Value-Aktien

Unlimited Turbo-Zertifikate auf Growth-Aktien

|

Valor |

Basiswert |

Typ |

Stoppschwelle |

Handelsplatz |

|---|---|---|---|---|

|

ASML |

Call |

495,20 EUR |

Swiss DOTS |

|

|

ASML |

Put |

706,01 EUR |

Swiss DOTS |

|

|

Ferrari |

Call |

227,47 EUR |

Swiss DOTS |

|

|

Novo Nordisk |

Call |

494,15 DKK |

Swiss DOTS |

|

|

Novo Nordisk |

Put |

889,69 DKK |

Swiss DOTS |

|

|

NVIDIA |

Call |

344,30 USD |

Swiss DOTS |

|

|

NVIDIA |

Put |

568,93 USD |

Swiss DOTS |

Faktor-Zertifikate auf Value-Aktien

|

Valor |

Basiswert |

Strategie |

Faktor |

Handelsplatz |

|---|---|---|---|---|

|

Deutsche Telekom |

Long |

6 |

SIX Exchange |

|

|

Deutsche Telekom |

Short |

–8 |

Swiss DOTS |

|

|

Walmart |

Long |

4 |

Swiss DOTS |

|

|

Walmart |

Short |

–4 |

Swiss DOTS, BX Swiss |

|

|

Zurich Insurance |

Long |

8 |

SIX Exchange |

|

|

Zurich Insurance |

Short |

–8 |

Swiss DOTS |

Faktor-Zertifikate auf Growth-Aktien

|

Valor |

Basiswert |

Strategie |

Faktor |

Handelsplatz |

|---|---|---|---|---|

|

ASML |

Long |

8 |

Swiss DOTS |

|

|

ASML |

Short |

–4 |

Swiss DOTS |

|

|

Ferrari |

Long |

4 |

Swiss DOTS, BX Swiss |

|

|

Ferrari |

Short |

–8 |

Swiss DOTS |

|

|

Novo Nordisk |

Long |

10 |

Swiss DOTS |

|

|

Novo Nordisk |

Short |

–6 |

Swiss DOTS |

|

|

NVIDIA |

Long |

6 |

Swiss DOTS |

|

|

NVIDIA |

Short |

–6 |

Swiss DOTS |

Stand: Oktober 2023; Quelle: Société Générale

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung. Mehr Produkte auf eine Vielzahl von Basiswerten finden Sie unter www.sg-zertifikate.ch.