Titelthema

Ausblick 2024

Nach dem Jahr der Bären 2022 haben im Jahr 2023 wieder die Bullen den Weg zurück aufs Parkett gefunden. Sowohl in den USA als auch in Deutschland konnten sich die grossen Indizes stabilisieren und erholen.

Die gute Entwicklung, vor allem im ersten Halbjahr 2023 und zum Jahresende, hat wahrscheinlich den ein oder anderen Anleger überrascht. Denn die Belastungsfaktoren aus dem Vorjahr, wie der Krieg in der Ukraine und eine anhaltend hohe Inflation, die die Notenbanken zu Zinserhöhungen in Rekordzeit veranlassten, sprachen eigentlich erst einmal gegen ein Comeback der Bullen.

Was allerdings Anfang des Jahres nicht nur bei Schülern in der Hoffnung, ihre Hausaufgaben nie wieder selbst machen zu müssen, sondern auch an den Aktienmärkten für Euphorie gesorgt hat, war die Vorstellung des Programms ChatGPT des Unternehmens Open AI. Die Fantasien, was künftig dank Künstlicher Intelligenz möglich sein könnte, beflügelte vor allem Technologie-Unternehmen, allen voran Chip-Hersteller. Denn eines ist klar! Um die vielfältigen Möglichkeiten dieser neuen Technologie nutzen zu können, bedarf es im ersten Schritt eines: Rechenleistung.

So waren es besonders die grossen Firmen, wie eben NVIDIA oder auch Meta, die die US-amerikanischen Indizes nach oben führten. Und das ist vielleicht auch die weniger schöne Erkenntnis, wenn man auf die Entwicklung des abgelaufenen Jahres schaut – es war eben kein über den gesamten Markt erfolgreiches Jahr. Denn gerade Aktien kleinerer (Wachstums-)Werte haben eben doch unter den stark gestiegenen Zinsen gelitten.

Aber auch der DAX, der bekannterweise kaum Technologiewerte enthält, konnte eine ansehnliche Entwicklung hinlegen. Dabei ist besonders beachtlich, dass die erwartete Volatilität, die beim DAX im VDAX abgebildet wird, auch bei Rücksetzern kaum angestiegen ist. Anleger scheinen also relativ entspannt in die Zukunft zu schauen, was vielleicht auch am im historischen Vergleich sehr niedrigen Kurs-Gewinn-Verhältnis liegen mag.

Nachdem die Aktienmärkte im November zur Jahresendrally angesetzt haben, wird das neue Börsenjahr nun mit Spannung erwartet. Eine zentrale Frage wird in den kommenden Monaten sicher sein: Ist der jüngste Rückgang der Inflation nachhaltig und ist damit auch der Zinserhöhungszyklus am Ende? Sehen wir sogar erste Zinssenkungen 2024?

Es sollte also nicht langweilig werden und gute Gründe, sich mit dem Aktienmarkt zu beschäftigen, gibt es mehr als genug. Denn auch wenn es mit Tages- und Festgeld oder Staatsanleihen wieder Zinsen zu erwirtschaften gibt, zeigt die Vergangenheit doch, dass langfristig keine Anlageklasse die Renditen am Aktienmarkt schlägt. Mit Zertifikaten und Optionsscheinen lässt sich eine Anlage am Kapitalmarkt sogar an das eigene Chance-Risiko-Profil anpassen. So können mit Hebelprodukten wie Turbo-Optionsscheinen risikoaffine Anleger gehebelt in Basiswerte investieren. Die Auswahl ist also vielfältig, allerdings sollten Grundlage für jede Investmententscheidung fundierte Informationen sein. Damit Sie dafür gut gerüstet sind, stellen wir Ihnen auf den Folgeseiten die wichtigsten Trends vor, die Experten für die Märkte im neuen Jahr sehen. Wir wünschen Ihnen viel Spass beim Lesen und natürlich viel Erfolg bei Ihren Anlageentscheidungen im Kapitalmarktjahr 2024.

20 Trends für 2024 – Milde Rezession, sinkende Zinsen, Dividendenrekorde und Künstliche Intelligenz prägen das Börsenjahr

Sinkende Zinsen, ein neuer DAX-Dividendenrekord mit 21 Dividendenerhöhungen, steigende Aktienrückkäufe, eine attraktive DAX-Dividendenrendite von 3,3 Prozent und der Rückenwind durch den zunehmenden Einsatz Künstlicher Intelligenz sprechen für ein gutes Jahr 2024 am deutschen Aktienmarkt. Jedoch dürfte die deutsche Wirtschaft 2024 nicht wachsen, der US-Wirtschaft droht doch noch eine milde Rezession, und die DAX-Unternehmensgewinne werden wahrscheinlich nur stagnieren, sodass auch 2024 zwischenzeitliche Rückschläge am Aktienmarkt wahrscheinlich sind. Investoren sollten weiterhin vor allem diese nervösen Marktphasen nutzen, um 2024 Positionen am deutschen Aktienmarkt aufzustocken.

Trend 1: Die deutsche Wirtschaft enttäuscht und schrumpft 2024 um 0,3 Prozent.

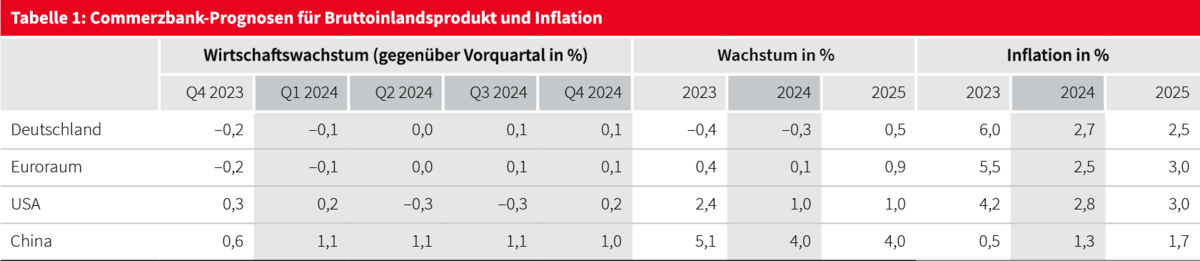

Der deutliche Anstieg der Leitzinsen dürfte 2024 zu einem enttäuschenden Wirtschaftswachstum führen. So hat die Europäische Zentralbank ihren Einlagensatz um insgesamt 450 Basispunkte von –0,5 auf 4,0 Prozent nach oben angepasst. Daher sind die Zinsen beispielsweise für Konsumenten- oder Hypothekenkredite in den vergangenen Quartalen deutlich gestiegen. Aufgrund des kräftigen Zinsanstiegs wird die deutsche Wirtschaft wahrscheinlich ein enttäuschendes Jahr 2024 erleben und um 0,3 Prozent schrumpfen (siehe Tabelle 1).

Trend 2: Der ifo-Index schafft 2024 keine nachhaltige Erholung.

In diesem herausfordernden Konjunkturumfeld dürfte es der ifo-Index 2024 nicht schaffen, sich deutlich und vor allem nachhaltig zu erholen. Die jüngste Verbesserung des ifo-Index wird wahrscheinlich im ersten Halbjahr 2024 auslaufen, da die Unternehmen eine schwächere Nachfrage ihrer Kunden, hohe Refinanzierungskosten und stark wachsende Löhne wegstecken müssen. Die kraftlose Entwicklung der Frühindikatoren dürfte eine der Enttäuschungen im Börsenjahr 2024 werden.

Trend 3: Die Wirtschaft im Euroraum stagniert im Jahr 2024.

Nicht nur die deutsche Konjunktur, sondern auch die Wirtschaft im gesamten Euroraum wird 2024 wohl durch die Folgen der aggressiven EZB-Leitzinserhöhungen ausgebremst und nur um 0,1 Prozent wachsen. Vor allem im ersten Halbjahr 2024 droht mit einem Schrumpfen der Wirtschaft im ersten Quartal und einer Stagnation im zweiten Quartal eine anhaltend enttäuschende Entwicklung.

Trend 4: Die USA rutschen 2024 überraschend doch noch in die Rezession.

Die US-Notenbank hat ihren Leitzins um insgesamt 525 Basispunkte erhöht, sodass auch in den USA die Zinsen etwa für Immobilien- und Autokredite stark gestiegen sind. Wir glauben weiterhin an die Kraft des monetären Transmissionsmechanismus, wonach ein starker Anstieg der Zinsen erst mit einer Wirkungsverzögerung von vier bis sechs Quartalen die Realwirtschaft ausbremst. In unserem Szenario dürfte die US-Konjunktur daher im zweiten und dritten Quartal 2024 überraschend jeweils schrumpfen und im Gesamtjahr 2024 nur um 1,0 Prozent wachsen.

Trend 5: China verhindert Kollaps und schafft 2024 ein Wirtschaftswachstum von 4 Prozent.

Die chinesische Wirtschaft steht durch die negativen Auswirkungen der Krise auf dem Immobilienmarkt unter Druck. Jedoch werden die Notenbank und die Regierung mit niedrigeren Leitzinsen, steigenden Staatsausgaben und Hilfsprogrammen für den Immobiliensektor 2024 alles daransetzen, dass die Konjunktur nicht in eine schwere Krise rutscht. Wir prognostizieren daher für China ein robustes Wachstum von 4 Prozent für das Jahr 2024.

Trend 6: Die Inflation verharrt 2024 sowohl im Euroraum als auch in den USA über der 2-Prozent-Zielmarke.

Im zweiten Halbjahr 2023 ist die Inflation im Euroraum und in den USA überraschend stark zurückgegangen. Dennoch wird in unserem Szenario im Jahr 2024 die Inflation mit 2,5 Prozent im Euroraum und mit 2,8 Prozent in den USA über den Zielmarken der Notenbanken von 2,0 Prozent verharren. Denn zum einen führt der kräftige Anstieg der Löhne wohl dazu, dass Unternehmen versuchen werden, die gestiegenen Lohnkosten über höhere Preise an ihre Kunden weiterzureichen. Und zum anderen sprechen die höheren Kosten durch die »drei D« – Demografie, Deglobalisierung und Dekarbonisierung – in den kommenden Jahren für strukturell höhere Inflationsraten.

Trend 7: Aktienmärkte bekommen 2024 Rückenwind von sinkenden Leitzinsen.

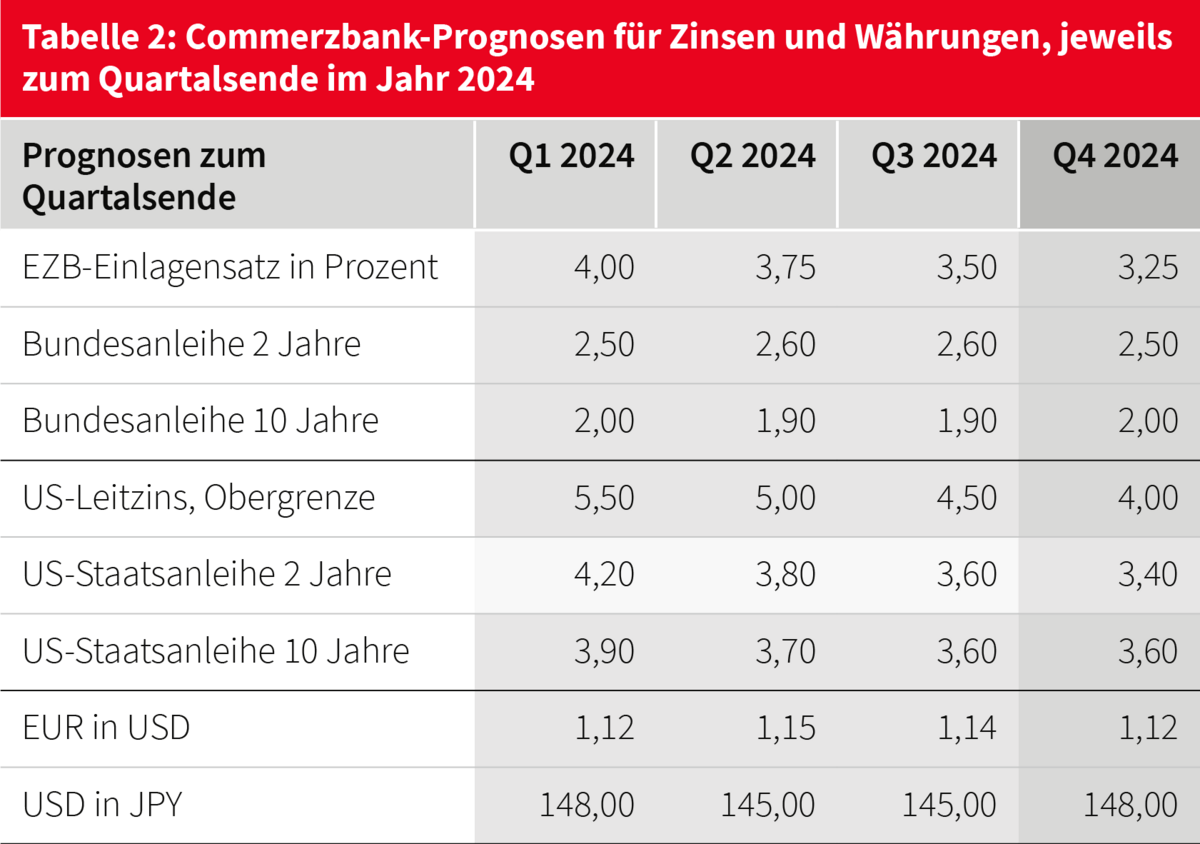

Steigende Leitzinsen und höhere Renditen für Staatsanleihen waren in den vergangenen zwei Jahren Belastungsfaktoren für die Aktienmärkte. Das dürfte sich im Börsenjahr 2024 ändern, da die Notenbanken aufgrund der schwächeren Konjunktur und der sinkenden Inflation wieder Spielräume bekommen, ihre Leitzinsen zu senken. Für die europäische Notenbank halten wir 2024 drei Leitzinssenkungen für wahrscheinlich, und in den USA dürfte die Notenbank ihren Leitzins sogar um 150 Basispunkte nach unten anpassen (siehe Tabelle 2).

Trend 8: Renditen für Staatsanleihen gehen 2024 zurück.

Wir halten Staatsanleihen insbesondere in den USA für ein vielversprechendes Investment im Börsenjahr 2024. Die schwächere Entwicklung der Konjunktur, die stetig sinkende Inflation und der Start von Leitzinssenkungen durch die Notenbanken dürften bis Ende 2024 die Renditen für 10-jährige Staatsanleihen in Deutschland Richtung 2,0 Prozent und in den USA unter 4,0 Prozent drücken.

Trend 9: Der Euro erlebt ein recht unspektakuläres 2024.

Wir erwarten ein recht schwankungsarmes Jahr 2024 für die Entwicklung des Euro gegenüber dem US-Dollar. Im ersten Halbjahr 2024 dürfte der Euro zwar leicht aufwerten Richtung 1,15 US-Dollar, angetrieben durch eine schwächere Phase der US-Wirtschaft. Doch bereits im zweiten Halbjahr 2024, wenn wahrscheinlich sowohl EZB als auch US-Notenbank ihre Leitzinsen nach unten anpassen, wird der Euro wohl wieder leicht auf 1,12 US-Dollar abwerten.

Trend 10: Der Einbruch des nominalen Wirtschaftswachstums von 8 bis 10 Prozent im Jahr 2022 auf 2 bis 4 Prozent im Jahr 2024 trübt den Umsatzausblick für die Unternehmensgewinne.

Die deutsche Konjunktur dürfte 2024 bei einem realen Wachstum von –0,3 Prozent und einer Inflation von 2,7 Prozent nominal nur noch um 2,4 Prozent wachsen. 2022 lag das nominale Wachstum dagegen bei 8,7 Prozent und 2023 betrug es 5,4 Prozent. In den USA dürfte die Wirtschaft 2024 nominal nur um 3,8 Prozent wachsen, nach 10,1 Prozent im Jahr 2022 und 6,6 Prozent im Jahr 2023. In den vergangenen zwei Jahren steigerten viele Unternehmen vorrangig durch Preiserhöhungen ihre Umsätze. Doch in einem Umfeld mit einem schwachen nominalen Wirtschaftswachstum sind diese Preisüberwälzungsspielräume kaum noch vorhanden, sodass die Umsätze vieler Unternehmen 2024 nicht wachsen dürften.

Trend 11: Die Gewinnmargen der Unternehmen werden 2024 weiter sinken.

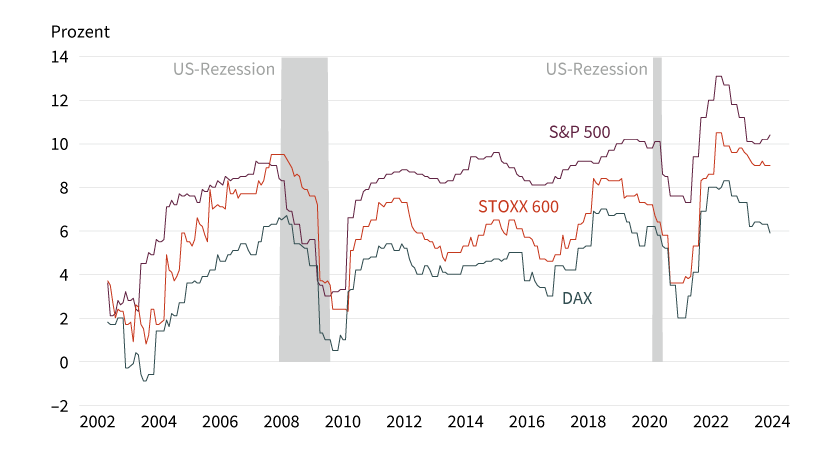

Viele Unternehmen dürften 2024 vor dem Problem stehen, dass sie in einem Umfeld mit fallender Inflation ihre Verkaufspreise kaum noch anheben können, während beispielsweise die Lohnkosten weiter nach oben klettern. Daher gehen wir davon aus, dass die von Analysten für das Geschäftsjahr 2024 erwarteten Nachsteuer-Gewinnmargen nochmals fallen werden. Seit Mitte 2022 haben die Analysten bereits für die DAX-Unternehmen ihre durchschnittlich prognostizierte Gewinnmarge von 8 Prozent auf derzeit 6 Prozent nach unten angepasst (siehe Grafik 1). Jedoch hat in den vergangenen Monaten eine Reihe von Unternehmen in Aussicht gestellt, mittelfristig durch den Einsatz Künstlicher Intelligenz ihre Kosten deutlich reduzieren zu wollen. Fortschritte auf der Kostenseite könnten 2024 den von uns erwarteten konjunkturbedingten Margenrückgang etwas bremsen.

Trend 12: Die Gewinne der DAX-Unternehmen werden 2024 stagnieren.

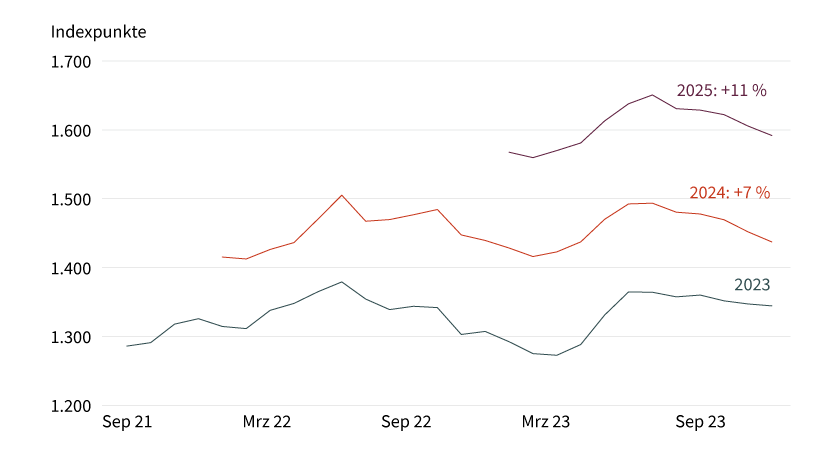

Unternehmensanalysten gehen derzeit davon aus, dass die DAX-Unternehmen ihre Gewinne im Geschäftsjahr 2024 um durchschnittlich 7 Prozent verbessern werden (siehe Grafik 2). Wir sind überzeugt, dass in einem Konjunkturumfeld mit einem niedrigen nominalen Wirtschaftswachstum von 2,3 Prozent in Deutschland und 3,8 Prozent in den USA ein so hohes Wachstum nicht möglich sein wird. Ein träges Wachstum der Umsätze bei sinkenden Erwartungen für Gewinnmargen trübt die Gewinnperspektiven. Daher prognostizieren wir für 2024 lediglich eine Stagnation der DAX-Unternehmensgewinne. Der Rückenwind durch den Einsatz Künstlicher Intelligenz dürfte mittelfristig zwar die DAX-Gewinnperspektiven aufhellen, 2024 wird jedoch in unserem Szenario der Gegenwind durch das anspruchsvolle Konjunkturumfeld überwiegen.

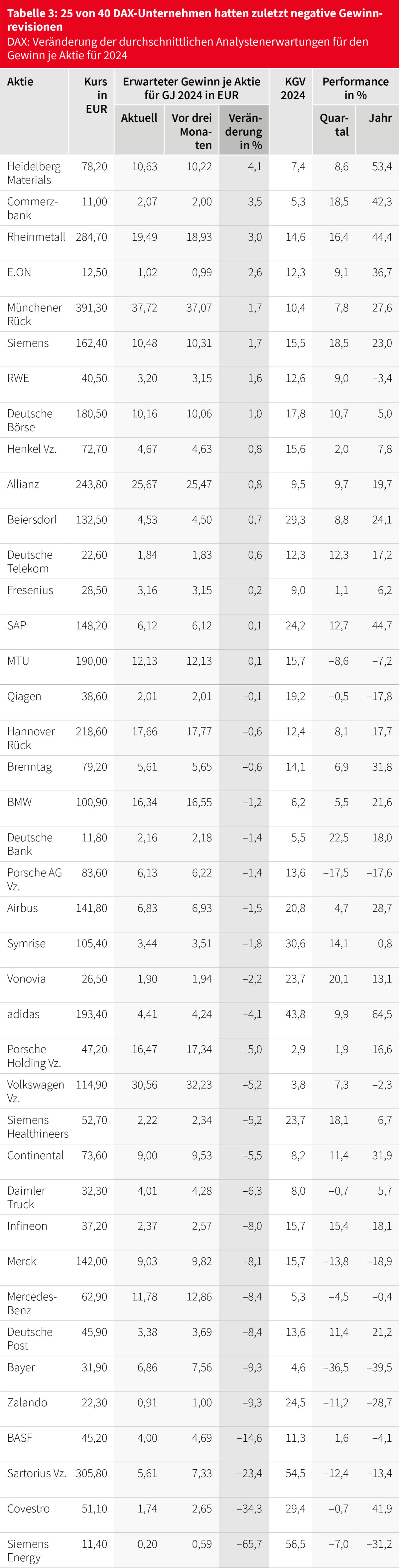

Trend 13: 2024 weht ein stetiger Gegenwind durch negative DAX-Gewinnrevisionen.

Der DAX geht bereits mit einem negativen Gewinnrevisions-Momentum in das Börsenjahr 2024. Unternehmensanalysten hatten zuletzt für 25 der 40 DAX-Unternehmen ihre Prognose für den Gewinn je Aktie im Geschäftsjahr 2024 reduziert (siehe Tabelle 3). Für 15 DAX-Unternehmen wurden die Gewinnerwartungen sogar um mehr als 5 Prozent nach unten angepasst. Das von uns erwartete schwächere Wirtschaftswachstum im Jahr 2024, die weiter hohen (Lohn-)Kosten und die sich einengenden Preisüberwälzungsspielräume sind wichtige Gründe, warum wir insbesondere im ersten Halbjahr 2024 ein anhaltend negatives Gewinnrevisions-Momentum für deutsche Aktien erwarten.

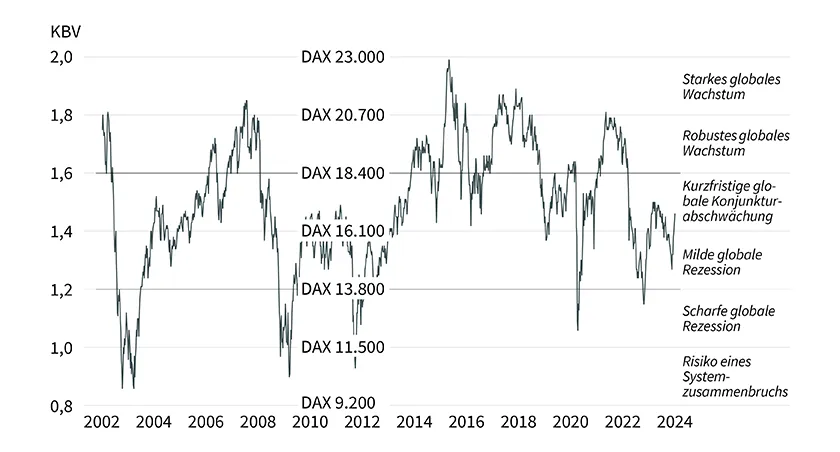

Trend 14: Das Kurs-Buchwert-Verhältnis des DAX pendelt 2024 zwischen 1,3 und 1,6.

Die DAX-Unternehmen haben derzeit ein Eigenkapital von 11.500 Indexpunkten in ihrer Bilanz stehen. Das Kurs-Buchwert-Verhältnis (KBV) zeigt an, wie viel Investoren bereit sind, für dieses Eigenkapital zu zahlen. Anfang Dezember 2023 lag das DAX-KBV bei 1,45 (siehe Grafik 3). Für das erste Halbjahr 2024 erwarten wir aufgrund der sich abschwächenden Weltkonjunktur und fallender DAX-Gewinnerwartungen leicht rückläufige DAX-Bewertungskennzahlen: Das DAX-KBV dürfte grösstenteils zwischen 1,3 und 1,5 notieren. Im zweiten Halbjahr sollten sich dann dank Konjunkturstabilisierung und sinkender Leitzinsen DAX-Bewertungsziffern wieder etwas erholen, und das DAX-KBV dürfte sich leicht höher zwischen 1,4 und 1,6 einpendeln.

Grafik 3: DAX-Bewertung in Abhängigkeit der Konjunktur

DAX: Kurs-Buchwert-Bewertung (12 Monate), Bewertung auf Basis des aktuellen Buchwerts von 11.500 Punkten

Stand: 8. Dezember 2023; Quelle: FactSet, Commerzbank Research

Prognosen sind kein Indikator für die künftige Entwicklung.

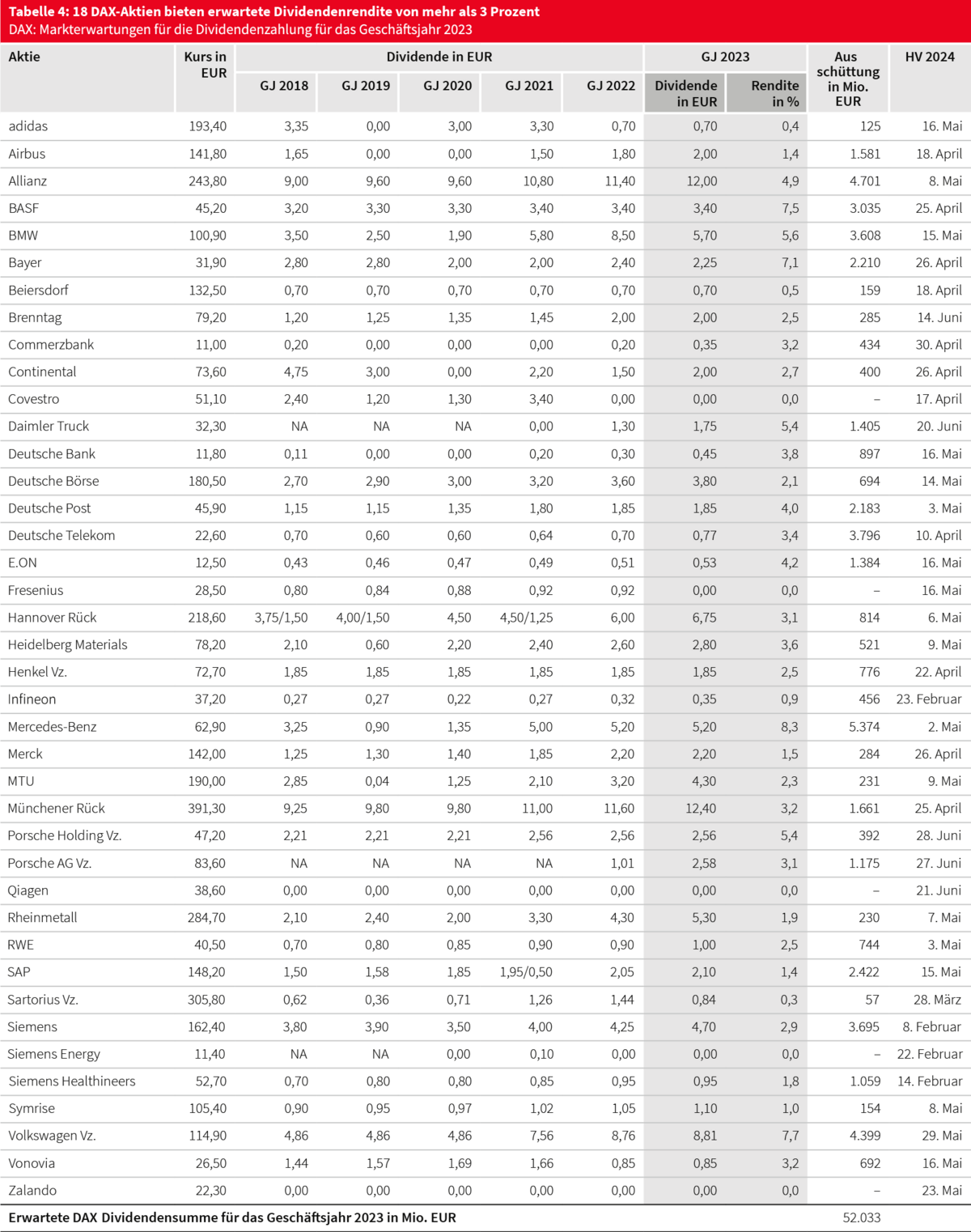

Trend 15: 21 DAX-Unternehmen dürften 2024 die Dividende anheben, und 18 DAX-Unternehmen bieten eine Dividendenrendite von mehr als 3 Prozent.

Ein Grossteil der DAX-Unternehmen war im Geschäftsjahr 2023 in der Lage, den Umsatz und den Unternehmensgewinn stabil zu halten oder sogar zu steigern, obwohl die Unternehmen viele Risikofaktoren – den anhaltenden Ukraine-Krieg, die hohe (Kosten-)Inflation, stark steigende Finanzierungskosten – verdauen mussten. Dank der robusten Gewinnentwicklung werden auf Basis der aktuellen Markterwartungen wahrscheinlich 21 DAX-Unternehmen eine im Vergleich zum Geschäftsjahr 2022 höhere Dividende für 2023 zahlen (siehe Tabelle 4). Vier DAX-Unternehmen hatten bereits bis Anfang Dezember angekündigt, eine höhere Dividende zu zahlen: Deutsche Telekom, Infineon, RWE und Siemens. Auf Basis der momentanen Dividendenerwartungen bieten 18 DAX-Unternehmen derzeit eine erwartete Dividendenrendite von mehr als 3 Prozent für das Geschäftsjahr 2023. Steigende Dividenden und attraktive Dividendenrenditen bleiben damit 2024 wichtige positive Faktoren für den deutschen Aktienmarkt.

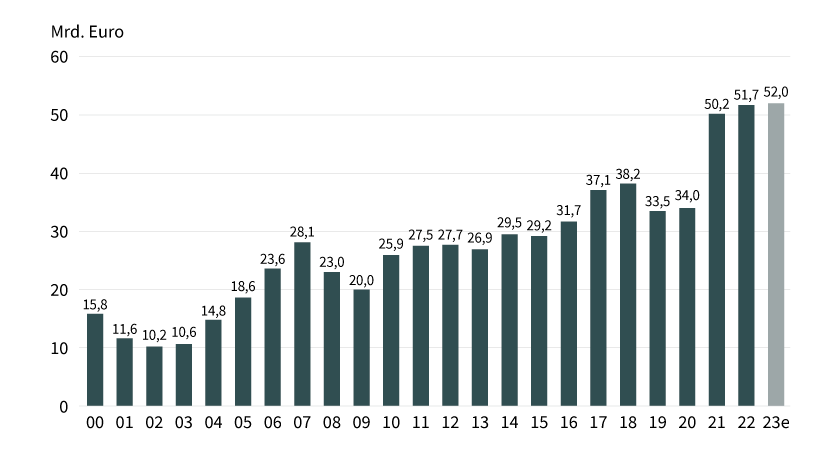

Trend 16: Die DAX-Dividendensumme steigt 2024 um 1 Prozent auf ein Allzeithoch von 52,0 Milliarden Euro.

Die Gewinne der DAX-Unternehmen für das Geschäftsjahr 2023 werden wahrscheinlich nur 1 Prozent unter dem Vorjahr liegen – das heisst, der von einigen Investoren befürchtete Einbruch der DAX-Unternehmensgewinne 2023 ist nicht eingetreten. Daher winkt den DAX-Aktionären 2024 mit den 21 prognostizierten DAX-Dividendenerhöhungen ein warmer Dividendenregen, denn die DAX-Dividendensumme dürfte um 1 Prozent auf ein Allzeithoch von 52,0 Milliarden Euro steigen (siehe Grafik 4).

Trend 17: Aktienrückkäufe werden 2024 wichtiger am deutschen Aktienmarkt.

Neben attraktiven Dividendenzahlungen werden Aktienrückkäufe immer wichtiger am deutschen Aktienmarkt. Wir zählen derzeit zwölf DAX-Unternehmen, die mit Aktienrückkaufprogrammen eigene Aktien zurückkaufen. Die Summe der Aktienrückkäufe im DAX dürfte sich 2024 auf knapp 10 Milliarden Euro belaufen. Das Rückkaufvolumen entspricht damit ungefähr 20 Prozent der DAX-Dividendensumme, was eine deutliche Steigerung gegenüber den Vorjahren darstellt. Jedoch schütten in den USA die Unternehmen im Durchschnitt sogar mehr Kapital in Form von Aktienrückkäufen als in Form von Dividenden an ihre Aktionäre aus.

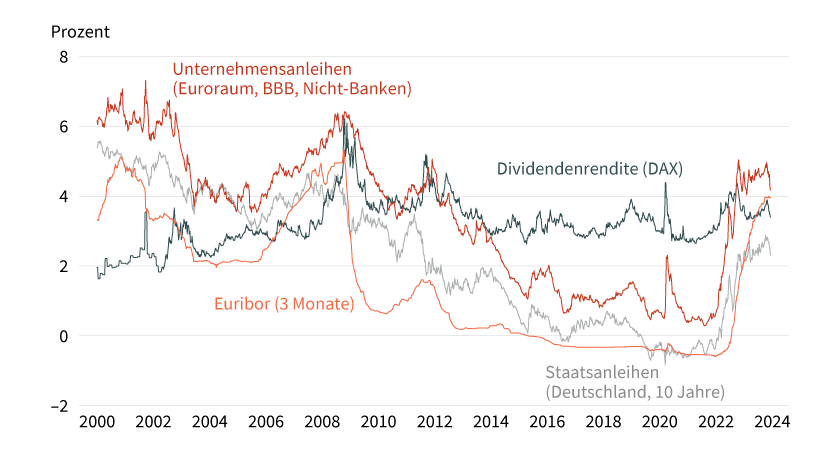

Trend 18: DAX-Dividendenaktien haben 2024 Konkurrenz durch andere Assetklassen.

Die Summe der Marktkapitalisierung der dividendenberechtigten Aktien im DAX beträgt 1.600 Milliarden Euro. Die erwartete DAX-Dividendensumme von 52,0 Milliarden Euro entspricht damit einer Dividendenrendite von 3,3 Prozent. Die Rendite liegt damit leicht über ihrem 10-Jahres-Durchschnitt von 3,2 Prozent. Andere Assetklassen haben allerdings in den vergangenen Jahren deutlich aufgeholt. So locken 10-jährige Bundesanleihen mit einer Rendite von mehr als 2 Prozent, Geldmarktanlagen bieten mehr als 3 Prozent, und BBB-Unternehmensanleihen machen sogar Renditen von mehr als 4 Prozent möglich (siehe Grafik 5). Diese mittlerweile wieder attraktiven Renditen dürften 2024 neue Mittelzuflüsse in Aktienanlagen bremsen.

Grafik 5: DAX-Dividendenrenditen haben relativ an Attraktivität verloren

Trend 19: Stärker als erwarteter Konjunkturabschwung ist ein Risikofaktor für das Jahr 2024.

Wir setzen darauf, dass 2024 die drastischen Leitzinserhöhungen im Euroraum und den USA mehrere Quartale zu einer stagnierenden bzw. leicht schrumpfenden Wirtschaft führen werden. Der Anstieg der Leitzinsen war jedoch im Jahr 2023 so dynamisch, dass auch ein mögliches Risikoszenario mit einer schweren Rezession und deutlich fallenden Unternehmensgewinnen eintreten könnte. Auch ein unkontrollierter Zusammenbruch des kränkelnden Immobilienmarkts in China oder weiter zunehmende Spannungen zwischen China und Taiwan würden die Aktienmärkte wohl kurzzeitig stark belasten. Und in den USA dürften die Präsidentschaftswahlen im Herbst zu einer Phase erhöhter Unsicherheit führen. Wir sind daher überzeugt, dass es auch 2024 mehrere von grosser Nervosität geprägte Marktphasen geben wird, in denen die implizite DAX-Volatilität deutlich steigen wird – auch wenn 2023 ein Jahr mit einem überraschend niedrigen VDAX-NEW war (siehe Tabelle 5). Vor allem Phasen mit einem deutlich steigenden VDAX-NEW sind auch 2024 für uns jene Momente, in denen Investoren Positionen am deutschen Aktienmarkt aufstocken sollten.

Trend 20: Einsatz Künstlicher Intelligenz könnte überraschend schon 2024 mittelfristige DAX-Gewinnausblicke aufhellen.

Wir sind überzeugt, dass der zunehmende Einsatz Künstlicher Intelligenz in den nächsten Jahren zwar ein positiver Treiber für die DAX-Unternehmensgewinne werden wird, doch 2024 dürften noch die negativen Konjunkturtrends überwiegen. Doch eventuell werden schon im Verlauf von 2024 einige Unternehmen mit überraschend positiven mittelfristigen (Gewinn-)Zielen darlegen, welche Möglichkeiten ihnen die Künstliche Intelligenz insbesondere bei der Reduzierung von Kosten bietet. Zudem wäre es eine positive Überraschung, wenn es der US-Notenbank 2024 wirklich gelingen sollte, die US-Inflation in Richtung ihres 2-Prozent-Ziels zu steuern, ohne eine Schwächephase der US-Wirtschaft auszulösen. Auch eine weitere Entspannung des Verhältnisses zwischen den USA und der EU auf der einen und China auf der anderen Seite könnte 2024 Hoffnung machen, dass der Exportmarkt China wieder ein Hoffnungsträger für DAX-Unternehmen wird. Und schliesslich wäre die Rückkehr zum Frieden sowohl in der Ukraine als auch im Nahen Osten eine sehr wünschenswerte positive Überraschung für das Aktienjahr 2024.

Produktidee: PARTIZIPIEREN SIE AN DER ENTWICKLUNG AUSGEWÄHLTER Zertifikate und Warrants

Unlimited Turbo-Optionsscheine

|

Valor |

Basiswert |

Typ |

Stoppschwelle |

Handelsplatz |

|---|---|---|---|---|

|

Volkswagen Vz. |

Call |

74,21 EUR |

Swiss DOTS |

|

|

Volkswagen Vz. |

Put |

141,60 EUR |

Swiss DOTS |

|

|

BASF |

Call |

37,73 EUR |

Swiss DOTS |

|

|

BASF |

Put |

64,04 EUR |

Swiss DOTS |

|

|

Mercedes-Benz |

Call |

44,84 EUR |

Swiss DOTS / BX Swiss |

|

|

Mercedes-Benz |

Put |

83,67 EUR |

Swiss DOTS |

|

|

Bayer |

Call |

19,51 EUR |

Swiss DOTS |

|

|

Bayer |

Put |

54,63 EUR |

Swiss DOTS |

|

|

Allianz |

Call |

155,56 EUR |

Swiss DOTS |

|

|

Allianz |

Put |

333,57 EUR |

Swiss DOTS |

BEST Turbo-Optionsscheine

|

Valor |

Basiswert |

Strategie |

Faktor |

Handelsplatz |

|---|---|---|---|---|

|

DAX |

Call |

13.220,54 Pkt. |

Swiss DOTS |

|

|

DAX |

Put |

20.478,65 Pkt. |

Swiss DOTS |

|

|

EURO STOXX 50 |

Call |

4.009,18 Pkt. |

Swiss DOTS |

|

|

EURO STOXX 50 |

Put |

5.134,07 Pkt. |

Swiss DOTS |

|

|

S&P 500 |

Call |

4.068,93 Pkt. |

Swiss DOTS |

|

|

S&P 500 |

Put |

5.734,60 Pkt. |

Swiss DOTS |

|

|

Nasdaq 100 |

Call |

13.213,40 Pkt. |

Swiss DOTS |

|

|

Nasdaq 100 |

Put |

21.015,00 Pkt. |

Swiss DOTS |

Faktor-Zertifikate

|

Valor |

Basiswert |

Strategie |

Faktor |

Handelsplatz |

|---|---|---|---|---|

|

MDAX |

Long |

6 |

SIX Swiss Exchange |

|

|

MDAX |

Short |

–6 |

SIX Swiss Exchange |

|

|

Euro-Bund-Future |

Long |

4 |

Swiss DOTS / BX Swiss |

|

|

Euro-Bund-Future |

Short |

–4 |

Swiss DOTS / BX Swiss |

|

|

10-Year U.S. Treasury Note Future |

Long |

4 |

Swiss DOTS |

|

|

10-Year U.S. Treasury Note Future |

Short |

–4 |

Swiss DOTS |

Stand: Januar 2024; Quelle: Société Générale

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung. Mehr Produkte auf eine Vielzahl von Basiswerten finden Sie unter www.sg-zertifikate.ch.