Analysen

Turnaround-Aktien: Krise als Chance

In der Welt der Finanzmärkte gibt es zahlreiche Anlagestrategien. Sie reichen von konservativ über spekulativ bis hin zu heissen Wetten. Zu letztgenannter Gattung zählen Turnaround-Aktien. Sie versprechen viel Potenzial, sind aber gleichzeitig auch mit Vorsicht zu geniessen. Wir stellen heimische Comeback-Kandidaten vor.

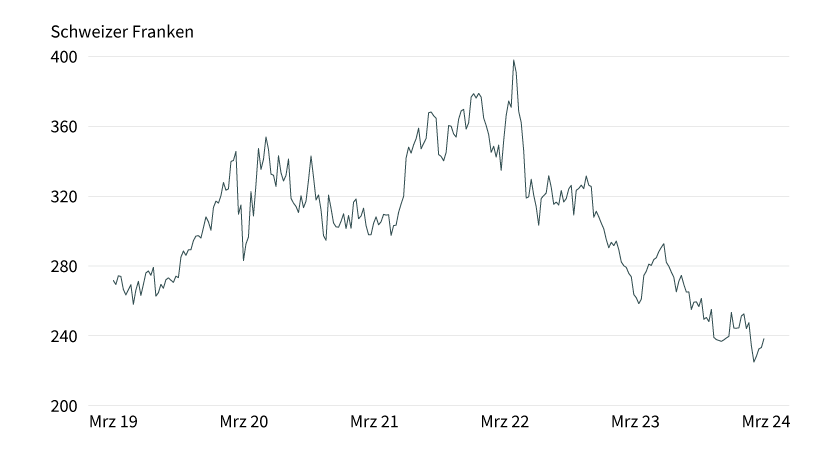

»Bei keiner Aktie kann man solche Gewinne machen wie bei den Aktien von Unternehmen, die vor einer Umkehrsituation stehen«, lautet ein bekanntes Zitat vom bereits verstorbenen Börsenaltmeister André Kostolany. Der im 20. Jahrhundert formulierte Lehrsatz hat heute noch die gleiche Gültigkeit. Ein gutes Beispiel ist Logitech. Dem Spezialisten für Computermäuse und anderem PC-Zubehör kehrten nach dem Ende der Pandemie Verbraucher wie auch Anleger den Rücken. In der Folge gingen Aktienkurs und Gewinne Hand in Hand nach unten (siehe Grafik 1). Doch meldete sich das Tech-Unternehmen 2023 eindrucksvoll zurück. Im Zuge von operativen Verbesserungen legte der Titel 40 Prozent zu und der Aufwärtstrend ist auch in diesem Jahr weiterhin intakt.

Antizyklisch investieren

Die Suche nach aussichtsreichen Turnaround-Kandidaten entspricht einer antizyklischen Strategie. Der Grund dafür ist relativ einfach: Bei den Firmen läuft das operative Geschäft meist nicht rund und Analysten senken demzufolge gerne den Daumen. Doch keine Panik, nicht jede Delle bei Umsatz und Gewinn führt auf direktem Weg in die Insolvenz. Vielmehr geht es darum, die Bilanz wie auch das Geschäftsmodell auf den Prüfstand zu stellen. Oftmals reicht es, wenn die Konjunktur wieder anzieht oder ein neuer Vorstand mit der nötigen Führungsqualität das Ruder übernimmt. Vorsicht und Fingerspitzengefühl ist bei diesen Titeln trotzdem gefragt, denn sollte eine Erholung ausbleiben, drohen weitere Kursverluste.

Unter den heimischen börsennotierten Unternehmen finden sich derzeit einige Aktien, die das Zeug zu einem Comeback haben. Zu den eher sehr spekulativen Titeln zählt Idorsia. Die Biotechfirma kämpft derzeit mit schleppenden Verkäufen seines Schlafmittels Quviviq und hat aufgrund ihrer hohen Cash-Burn-Rate auch immerzu Kapitalbedarf. Hoffnung machte zuletzt eine dicke Finanzspritze von über 350 Millionen US-Dollar von Viatris. Im Gegenzug dafür bekommt die US-Arzneimittelfirma die Vermarktungsrechte für zwei in der spätklinischen Entwicklung steckende Medikamente. Zu dieser Vorauszahlung können noch weitere erfolgsabhängige Zahlungen und Umsatzbeteiligungen fällig werden. Diese Nachricht bescherte der Idorsia-Aktie prozentual zweistellige Kurssprünge, wodurch der Small Cap ein erstes Lebenszeichen seit langem sendete. Damit der Turnaround auch nachhaltig wird, hat Idorsia noch viel Arbeit vor sich. Zum einem muss das Unternehmen die Kosten im Griff halten, zum anderen sind Medikamentenerfolge dringend vonnöten.

Neuer Chef, neue Chance

Während die Situation bei Idorsia noch sehr frisch und damit hochspekulativ ist, läuft der Turnaround bei Lonza schon etwas länger (siehe Grafik 2). In die Bredouille ist das Unternehmen, wie auch die Aktie, durch eine schwache operative Leistung sowie eine Reihe von Chefwechseln geraten. Nun aber werden die Stolpersteine nach und nach zur Seite geräumt. Für den Zeitraum 2024 bis 2028 strebt der Auftragsfertiger für Pharma- und Biotechunternehmen durchschnittlich 12 bis 15 Prozent Umsatzwachstum pro Jahr sowie eine bereinigte Ebitda-Marge zwischen 32 und 34 Prozent an. Zum Vergleich: 2023 lag die Rendite bei 29,8 Prozent. Zudem soll in Zukunft der neue Verwaltungsratspräsident Jean-Marc Huët, der im Mai sein Amt antreten wird, und ein von ihm dann bestimmter neuer CEO das Unternehmen in ruhigere Fahrwasser steuern. Seit dem Tief im Oktober 2023 machte der Lonza-Kurs rund 50 Prozent gut, auf alte Höhen von knapp 800 Schweizer Franken ist es gleichwohl noch ein weiter Weg.

Interessantes SMI-Duo

Einen soliden Rebound legt auch Richemont derzeit aufs Parkett. Beim Luxusgüterkonzern zeigt auch die Wachstumskurve allmählich wieder nach oben (siehe Grafik 3). Im Weihnachtsgeschäft schnitt das Unternehmen überraschend stark ab. Der Umsatz legte im dritten Quartal des Geschäftsjahres 2023/2024 (31. März) im Vergleich zum Vorjahr um 8 Prozent zu. Vor allem im wichtigen Markt China, der 2022 noch von den Massnahmen zur Eindämmung der Coronapandemie zurückgeworfen wurde, schnellte der Umsatz um ein Viertel hoch. Als Erlösmotor erwies sich das Schmuckgeschäft. Ein wichtiger Punkt, schliesslich gilt der Bereich als vergleichsweise krisensicher und zugleich auch als hochmargig. Selbst wenn das Comeback der Richemont-Aktie schon weit fortgeschritten ist, das Momentum liegt klar auf der Seite der Optimisten.

Die Frohnaturen nehmen auch bei SMI-Kollege Roche wieder zu. Nachdem das Ende der Pandemie dem Unternehmen die Bilanz verhagelt hat, kennen die Genussscheine seit Jahren nur eine Richtung: Süden. Doch inzwischen scheint sich ein Boden mit leichten Erholungstendenzen auszubilden. Zwischen Anfang Februar und Mitte März probte der Kurs sogar einen Rebound (siehe Grafik 4). Der Arzneimittel- und Diagnostikhersteller blickt auch zuversichtlicher nach vorne und traut sich im laufenden Jahr wieder Wachstum zu. Für den um Sonderfaktoren bereinigten Gewinn wird eine Entwicklung parallel zum Umsatzplus angestrebt. Die Dividende, die in diesem Jahr das 32. Mal in Folge angehoben wurde, soll ebenfalls weiter steigen.

Nebenwert vor Durchbruch

Ein Rebound-Kandidat könnte darüber hinaus auch Basilea aus der zweiten Börsenreihe sein. Das Unternehmen steht kurz vor der Zulassung seines Antibiotikums »Ceftobiprol« in den USA. Die Arzneimittelbehörde FDA wird ihre Entscheidung am 3. April bekanntgeben. Die Pipeline dahinter ist ebenfalls gut gefüllt. Im vergangenen Jahr wurde das Portfolio um drei Wirkstoffe in der klinischen Phase erweitert und zum Start 2024 ein weiteres präklinisches Programm erworben. »Damit haben wir den Grundstein für unser zukünftiges Wachstum gelegt und sind auf gutem Weg, Basilea als das führende Unternehmen im Bereich Antiinfektiva zu etablieren«, lässt sich CEO David Veitch zitieren. Dank eines starken Umsatzanstiegs sowie eines Gewinns 2023 kann Basilea seine Entwicklungsprogramme weiter vorantreiben und die finanzielle Stärke erlaubt es zudem, die Pipeline selektiv zu erweitern. Für 2024 rechnet der Vorstand mit einem »signifikanten« Umsatz- und Gewinnwachstum.

Produktidee: Ausgewählte Produkte auf Schweizer Unternehmen

Unlimited Turbo-Zertifikate

|

Valor |

Basiswert |

Typ |

Stoppschwelle |

Handelsplatz |

|---|---|---|---|---|

|

Logitech |

Call |

69,36 CHF |

Swiss DOTS |

|

|

Logitech |

Put |

101,59 CHF |

Swiss DOTS |

|

|

Lonza |

Call |

401,81 CHF |

Swiss DOTS |

|

|

Lonza |

Put |

564,52 CHF |

Swiss DOTS |

|

|

Richemont |

Call |

116,62 CHF |

Swiss DOTS |

|

|

Richemont |

Put |

195,22 CHF |

Swiss DOTS |

|

|

Roche |

Call |

208,77 CHF |

BX Swiss |

|

|

Roche |

Put |

315,76 CHF |

BX Swiss |

Faktor-Zertifikate

|

Valor |

Basiswert |

Strategie |

Faktor |

Handelsplatz |

|---|---|---|---|---|

|

Logitech |

Long |

4 |

SIX Exchange |

|

|

Logitech |

Short |

–8 |

Swiss DOTS |

|

|

Lonza |

Long |

6 |

Swiss DOTS |

|

|

Lonza |

Short |

–6 |

Swiss DOTS |

|

|

Richemont |

Long |

4 |

Swiss DOTS, BX Swiss |

|

|

Richemont |

Short |

–4 |

Swiss DOTS |

|

|

Roche |

Long |

4 |

SIX Exchange |

|

|

Roche |

Short |

–6 |

Swiss DOTS |

Stand: März 2024; Quelle: Société Générale

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung.