Wissen

Optionsstrategien: Long Straddle

Dass sich Standard-Optionsscheine dazu eignen, auf steigende oder fallende Kurse zu setzen, ist wahrscheinlich den meisten Lesern bekannt. Auch dass mit Put-Optionen Depots vor fallenden Kursen abgesichert werden können, haben wir an dieser Stelle schon besprochen. In dieser Ausgabe beschäftigen wir uns mit einer Strategie für Standard-Optionsscheine: dem Long Straddle. Von einer Strategie spricht man, wenn verschiedene Wertpapiere kombiniert werden, um von einer bestimmten Marktsituation zu profitieren.

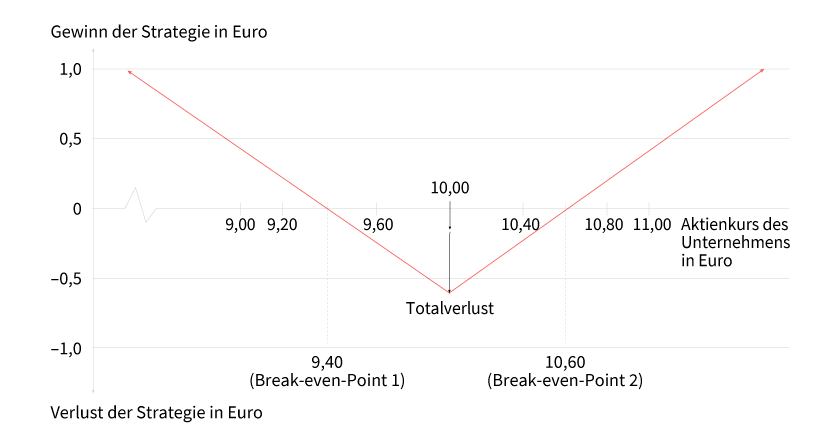

Die Grundidee eines Long Straddle ist der gleichzeitige Kauf eines Call und Put Optionsscheins (jeweils am Geld) auf denselben Basiswert mit den gleichen Parametern (Bezugsverhältnis, Basispreis und Laufzeit). Der Anleger spekuliert mit der Long-Straddle-Strategie auf stark steigende oder stark fallende Basiswertkurse. Den Verlust, den man mit einem der beiden Optionsscheine am Ende der Laufzeit in jedem Fall haben wird, soll durch den Gewinn im anderen Optionsschein mehr als ausgeglichen werden. Ist der Innere Wert einer der beiden Optionsscheine am Ende der Laufzeit grösser als die Prämie, die der Anleger für beide Derivate gezahlt hat, so hat die Strategie ihren Break-even-Point überschritten (siehe Grafik), der Anleger erzielt einen Gewinn.

Stimmt der Kurs des Basiswerts am Ende der Laufzeit mit dem Basispreis der Optionsscheine überein, hat weder der Call noch der Put einen Inneren Wert, der Anleger erleidet einen Totalverlust. Die Strategie wird an folgendem Beispiel erläutert:

Beispiel:

Angenommen das Unternehmen X notiert derzeit bei 10,00 Euro und steht kurz vor der Veröffentlichung wichtiger betriebswirtschaftlicher Daten. Der Anleger weiss nicht, ob diese neuen Informationen positiv oder negativ ausfallen, er erwartet aber, dass sie einen starken Kursausschlag des Aktienkurses zur Folge haben werden. Der Investor möchte von dieser Situation profitieren und entscheidet sich für eine Long-Straddle-Strategie.

Er kauft 5.000 Call und 5.000 Put Optionsscheine bezogen auf das Unternehmen X mit einem Basispreis von 10,00 Euro, einem Bezugsverhältnis von 1:1 und einer Restlaufzeit von zwei Monaten. Jeder Optionsschein kostet vereinfacht 0,30 Euro. Er zahlt also insgesamt 3.000 Euro (5.000 x 0,30 Euro + 5.000 x 0,30 Euro). Der Anleger erzielt einen Gewinn am Ende der Laufzeit, wenn einer der beiden Optionsscheine einen Inneren Wert von grösser als 0,60 Euro besitzt. Dann hat der Wertzuwachs des Derivats im Geld den Verlust des wertlos verfallenden Derivats mehr als ausgeglichen. Dies trifft für den Call bei einem Kurs des Unternehmens X von über 10,60 Euro (Break-even-Point 2) zu, für einen Put müsste der Kurs des Basiswerts unter 9,40 Euro (Break-even-Point 1) notieren. Notiert der Kurs am Ende der Laufzeit beispielsweise bei 9,60 Euro, dann ist zwar der gekaufte Put im Geld und hat auch einen Wertzuwachs von 33,3 Prozent bezogen auf den Kaufkurs (0,30 Euro) erfahren. Der gekaufte Call dagegen ist aus dem Geld und damit wertlos. Für die Long-Straddle-Strategie heisst dies, dass die Bewegung des Basiswerts nicht stark genug war, um einen Gewinn zu erwirtschaften. Der Verlust liegt insgesamt bei 33,3 Prozent.

Die Optionsscheine müssen aber nicht bis zum Ende der Laufzeit gehalten, sondern können vorher an die Emittentin verkauft werden. Dies hat den Vorteil, dass beide Optionsscheine zu diesem Zeitpunkt noch einen Zeitwert besitzen. Der Anleger kann somit vor Laufzeitende auch einen Gewinn erzielen, ohne dass die genannten Basiswertkurse von 10,60 Euro bzw. 9,40 Euro über- bzw. unterschritten sind.

Notiert die Aktie des Unternehmens X am Ende der Laufzeit bei 10,00 Euro, erleidet der Anleger einen Totalverlust, denn sowohl der Call als auch der Put verfallen dann wertlos.

Die Long-Straddle-Strategie kann sinnvoll sein, wenn die implizite Volatilität zunächst niedrig ist, der erfahrene Investor aber einen stark positiven oder negativen Kursausschlag des Basiswerts erwartet. Es wird auf eine ansteigende Volatilität des Basiswerts spekuliert, denn damit erhöht sich die Wahrscheinlichkeit, dass eines der beiden Derivate stark im Geld notieren wird. Nicht nur die Volatilität hat einen Einfluss auf die Strategie, sondern auch die Restlaufzeit. Bleiben sonst alle Parameter gleich, verlieren beide Optionsscheine mit abnehmender Restlaufzeit an Wert, man sagt, das Theta ist negativ.

Société Générale bietet die passenden Optionsscheine für diese Strategie für sehr viele Basiswerte an.