Analysen

Silberstreif am horizont

Silber hat sich in diesem Jahr zunächst wie ein Industriemetall verhalten: Der Preis ist wie der Kupferpreis zwischenzeitlich um fast 20 Prozent gefallen. Seit Mitte März gibt es jedoch einen regelrechten Run auf die Silber-ETFs, der zu einer Preiserholung geführt hat. Silber wird offenbar absolut und relativ betrachtet als sehr preiswert und damit als attraktiv angesehen. Sollte die Investmentnachfrage ihr schon hohes Niveau des Vorjahres deutlich übertreffen, könnte der Überschuss am globalen Silbermarkt einhergehend mit einer Erholung der Industrienachfrage in der zweiten Jahreshälfte in diesem Jahr deutlich abgebaut werden. Wir erwarten daher eine spürbare Erholung des Silberpreises im zweiten Halbjahr.

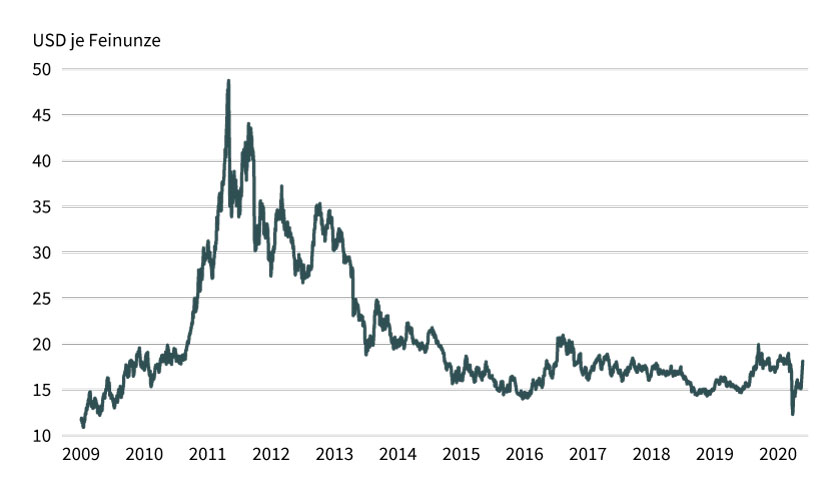

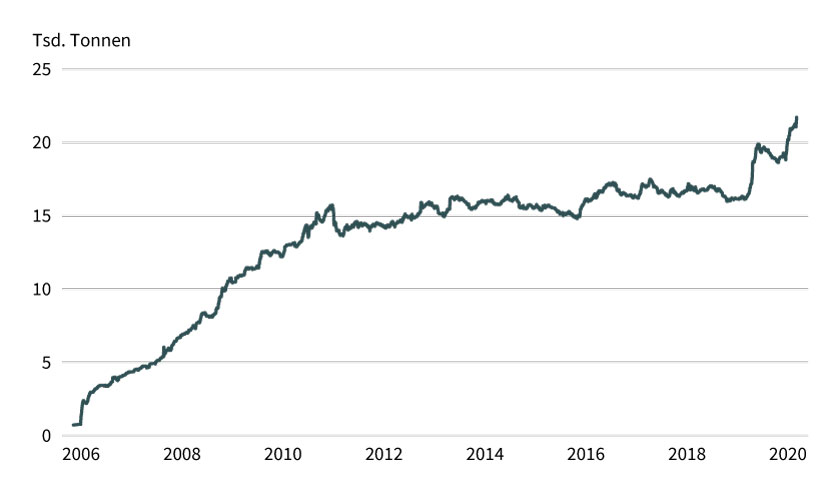

Silber hat sich in den vergangenen Monaten zunächst wie ein Industriemetall verhalten und entsprechend stark nachgegeben (siehe Grafik 1). Später entwickelte es sich wie Gold aber mehr und mehr zu einem Anlegermetall. Insbesondere die ETF-Investoren scheinen hier das Ruder übernommen zu haben. Denn die von Bloomberg erfassten Silber-ETFs verzeichneten zuletzt kräftige Zuflüsse. Diese belaufen sich seit Anfang April auf 2.443 Tonnen. Das entspricht einem Anstieg der Bestände um 12,1 Prozent, was sogar mehr ist als der prozentuale Zuwachs der Gold-ETFs im selben Zeitraum (10,3 Prozent). Seit Jahresbeginn summieren sich die Zuflüsse in die Silber-ETFs inzwischen auf 3.750 Tonnen (+20,0 Prozent), was bald zwei Monate der weltweiten Silberminenproduktion entspricht. Die Bestände liegen damit auf einem Rekordhoch von gut 22.600 Tonnen (siehe Grafik 2). Im gesamten vergangenen Jahr beliefen sich die Zuflüsse auf gut 2.570 Tonnen, was selbst schon ein hoher Wert war (die grössten Zuflüsse seit zehn Jahren). Das ETF-Interesse hat dieses Jahr also nochmals kräftig angezogen. Die bislang für 2020 gemeldeten Zuflüsse haben mittlerweile die starken Zuflüsse des dritten Quartals 2019 übertroffen. Ähnlich wie damals werden die Anleger wohl auch momentan vom attraktiven, sprich niedrigen Preisniveau angezogen. Dies bezieht sich nicht nur auf den absoluten Preis, der Mitte März auf ein 11-Jahres-Tief von 11,60 US-Dollar je Feinunze abgestürzt war. Auch nach der Erholung auf inzwischen wieder rund 17 US-Dollar bleibt dies im Vergleich der vergangenen Jahre noch immer ein niedriges Niveau, zumal Silber damit im Gegensatz zu Gold von mehrjährigen Höchstständen noch weit entfernt ist. Relativ betrachtet ist Silber ebenfalls sehr günstig, was sich im viel beachteten Gold-Silber-Verhältnis (Goldpreis für eine Unze geteilt durch den Silberpreis für eine Unze) widerspiegelt. Dieses ist mit 99 weiterhin ausserordentlich hoch. Mitte März wurde hier das bisherige Rekordhoch von 124 erreicht (siehe Grafik 3). Genau zu diesem Zeitpunkt haben die Zuflüsse in die Silber-ETFs eingesetzt, was unseres Erachtens die Attraktivität von Silber unterstreicht.

In Silber und insbesondere Silber-ETFs investieren unseres Erachtens eher Privatanleger als institutionelle Investoren. Daher gehen wir auch nicht davon aus, dass sie sich so schnell von ihren Positionen wieder trennen, sondern sie zum Grossteil – so wie in der Vergangenheit – beibehalten werden. Von dieser Seite sollte also kein grosser Verkaufsdruck auf Silber ausgeübt werden. Die als eher kurzfristig orientiert geltenden spekulativen Finanzinvestoren haben sich dagegen bei Silber zurückgezogen, wie die CFTC-Statistik zur Marktpositionierung zeigt: Sie haben ihre Netto-Long-Positionen zwischen dem 18. Februar und 24. März 2020 um fast 80 Prozent reduziert und stehen seitdem an der Seitenlinie. Damit haben sie zwar zum starken Preisrückgang im genannten Zeitraum beigetragen, sich aber nicht an der jüngsten Erholungsbewegung beteiligt. Mitte Mai lagen die Netto-Long-Positionen mit 13.900 Kontrakten (entspricht rund 434 Tonnen) auf einem relativ niedrigen Niveau. Sollten die spekulativen Finanzinvestoren auf den fahrenden Zug aufspringen, dürften sie den Preisanstieg von Silber verstärken. Allerdings besteht in diesem Fall dann auch im Nachgang die Gefahr schneller Gewinnmitnahmen.

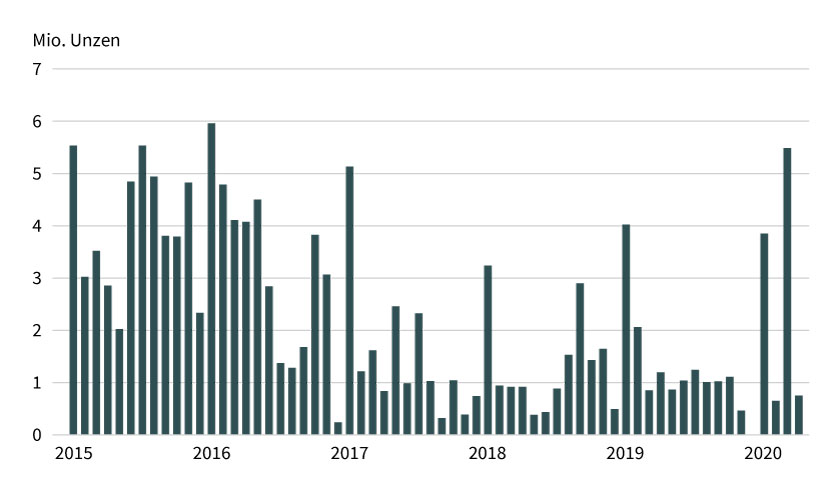

Neben den Silber-ETFs waren zuletzt Silbermünzen stark nachgefragt. Gemäss Daten der US-Münzanstalt wurden in den USA im März 5,5 Millionen Unzen Silbermünzen verkauft (rund 170 Tonnen). Dies waren die meisten Münzverkäufe seit Januar 2016 (siehe Grafik 4). Im ersten Quartal wurden rund 10 Millionen Unzen (310 Tonnen) abgesetzt, 44 Prozent mehr als im Vorjahr. Im gesamten vergangenen Jahr waren es knapp 15 Millionen Unzen. Im April fielen die Münzverkäufe mit 750.000 Unzen wieder moderater aus, was aber auch daran liegen könnte, dass die US-Münzanstalt ihre Anlage in New York wegen des Coronavirus vorübergehend schliessen musste. Obwohl die Münzabsätze in diesem Jahr bislang stark gestiegen sind, machen sie im Vergleich zu den ETF-Zuflüssen allerdings nur einen kleinen Teil der Silbernachfrage aus.

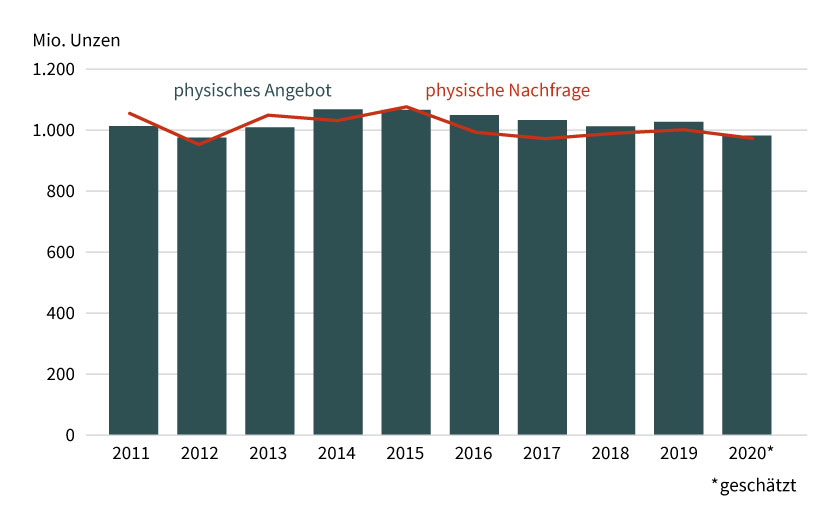

Ende April hat das Silver Institute seinen »World Silver Survey 2020« veröffentlicht und einen Einblick in den Silbermarkt sowie einen Ausblick gegeben. Demnach wies der globale Silbermarkt 2019 das vierte Jahr in Folge einen Angebotsüberschuss auf. Dieser fiel etwas grösser aus als im Vorjahr (31,3 Millionen Unzen bzw. gut 970 Tonnen), da die Silbernachfrage insgesamt betrachtet kaum angezogen hat und das Angebot leicht ausgeweitet wurde. Für dieses Jahr sieht das Silver Institute wegen der Coronapandemie grosse Unsicherheiten für seinen Ausblick. Es erwartet, dass die industrielle Nachfrage, die Hauptkomponente der gesamten Silbernachfrage, in allen wesentlichen Bereichen wegen der schwachen Weltwirtschaft zurückgeht und sich das dritte Jahr in Folge abschwächt. Insgesamt unterstellt das Silver Institute für die Industrienachfrage ein Minus von 7 Prozent, die Nachfrage nach Schmuck und Silberwaren soll um ebenfalls 7 Prozent bzw. um 9 Prozent sinken. Die Investmentnachfrage soll dagegen deutlich steigen (+16 Prozent) und ihr schon hohes Niveau des Vorjahres noch übertreffen. Da zudem das Angebot merklich sinken soll (für die Minenproduktion wird ein Minus von 5 Prozent angesetzt), dürfte der Angebotsüberschuss 2020 um gut die Hälfte abgebaut werden (auf 14,7 Millionen Unzen bzw. knapp 460 Tonnen; siehe Grafik 5). Je nachdem, wie stark die Investmentnachfrage zulegt, zu der die ETFs zählen, könnte der Überschuss unseres Erachtens auch noch deutlicher abgebaut werden.

Eine Indikation zur momentanen Lage der Industrienachfrage könnten die chinesischen Importdaten geben. China importiert Silber, um es in erster Linie in der Industrie zu verarbeiten. Gemäss Daten der Zollbehörde hat China im ersten Quartal rund 840 Tonnen Silber eingeführt, 3 Prozent mehr als im Vorjahr. Die Silbernachfrage war also selbst zu der Zeit nicht schwach, in der das Coronavirus in China grassierte. Und wie die in den vergangenen Wochen veröffentlichten Konjunkturdaten andeuten, ist das Land bereits wieder auf dem Weg zur Normalisierung, sodass die Silbernachfrage weiter steigen dürfte.

Sobald das Coronavirus bzw. die Pandemie im Griff ist, dürfte sich die globale Konjunktur wieder erholen, was wir im zweiten Halbjahr erwarten. Davon sollte auch Silber als industrielles Edelmetall profitieren: Im Einklang mit der von uns erwarteten Erholung der Industriemetallpreise sollte bei einem Wiedererstarken der industriellen Nachfrage entsprechend auch der Silberpreis zulegen. Da zugleich Gold nicht nennenswert bzw. nachhaltig nachgeben sollte, sehen wir Silber auch von dieser Seite unterstützt. Wir erwarten wie das Silver Institute, dass der Silberpreis später im Jahr gegenüber dem Goldpreis etwas aufholt. Wir erwarten am Jahresende einen Silberpreis von 18 US-Dollar je Feinunze.

Faktor-Zertifikate und Best Turbo-Optionsscheine auf Silber

Sie möchten von der künftigen Wertentwicklung von Silber profitieren? Mit Faktor-Zertifikaten der Société Générale haben Sie die Möglichkeit, an steigenden oder fallenden Notierungen des Edelmetalls zu partizipieren. Neben der Swiss DOTS-Handelsplattform sind die Produkte auch an der BX Swiss (Berner Börse) handelbar. Ein Überblick über das gesamte Spektrum an Warrants und Zertifikaten steht Ihnen im Internet unter www.sg-zertifikate.ch zur Verfügung.

BEST Turbo-Optionsscheine auf Silber

|

Valor |

Basiswert |

Typ |

Basispreis |

Stoppschwelle |

Hebel |

Kurs |

Handelsplatz |

|---|---|---|---|---|---|---|---|

|

Silber |

Call |

12,07 USD |

12,07 USD |

3,22 |

5,19 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Call |

13,28 USD |

13,28 USD |

4,14 |

4,04 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Call |

13,98 USD |

13,98 USD |

5,00 |

3,37 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Call |

14,48 USD |

14,48 USD |

5,80 |

2,89 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Put |

19,94 USD |

19,94 USD |

6,50 |

2,57 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Put |

20,44 USD |

20,44 USD |

5,50 |

3,05 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Put |

20,94 USD |

20,94 USD |

4,74 |

3,53 CHF |

Swiss DOTS, BX Swiss |

|

|

Silber |

Put |

22,44 USD |

22,44 USD |

3,36 |

4,97 CHF |

Swiss DOTS, BX Swiss |

Faktor-Zertifikate auf Silber

|

Valor |

Symbol |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Kurs |

Handelsplatz |

|---|---|---|---|---|---|---|---|

|

CBH6ON |

Silber Future |

Long |

8 |

Open End |

0,223 CHF |

Swiss DOTS, BX Swiss |

|

|

CB60PR |

Silber Future |

Short |

–4 |

Open End |

15,700 CHF |

Swiss DOTS, BX Swiss |

|

|

CBXWNV |

Silber Future |

Long |

4 |

Open End |

8,890 CHF |

Swiss DOTS, BX Swiss |

|

|

CBAWJW |

Silber Future |

Short |

–8 |

Open End |

2,080 CHF |

Swiss DOTS, BX Swiss |

Stand: 29. Mai 2020; Quelle: Société Générale, Commerzbank

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung.