Analysen

Bleiben die Wechselkurse volatil?

Momentan rangieren die Volatilitäten der Wechselkurse (FX) deutlich über den Niveaus von Ende 2019/Anfang 2020. Das wirft die Frage auf, welche Schwankungsintensität von Wechselkursen eigentlich in der Post-Coronawelt zu erwarten ist. Wir argumentieren, dass dann aufgrund der inaktiven Geldpolitiken eine Rückkehr dessen zu erwarten ist, was wir als »strukturelles Niedrig-Vol-Umfeld« bezeichnen. Freilich dürfte das auf absehbare Zeit kaum relevant werden. Denn die Unsicherheit über die Langfristfolgen von Corona für die Wechselkurse dürften den Markt noch viele Quartale beschäftigen und die Schwankungsintensität hoch halten. Und selbst langfristig orientierten Devisenmarktteilnehmern, die durch diese Phase »hindurchschauen« möchten, hilft das wenig, denn noch ist längst nicht klar, auf welchen Niveaus sich die Wechselkurse einpendeln, wenn sie wieder in einen Niedrig-Vol-Dornröschenschlaf verfallen.

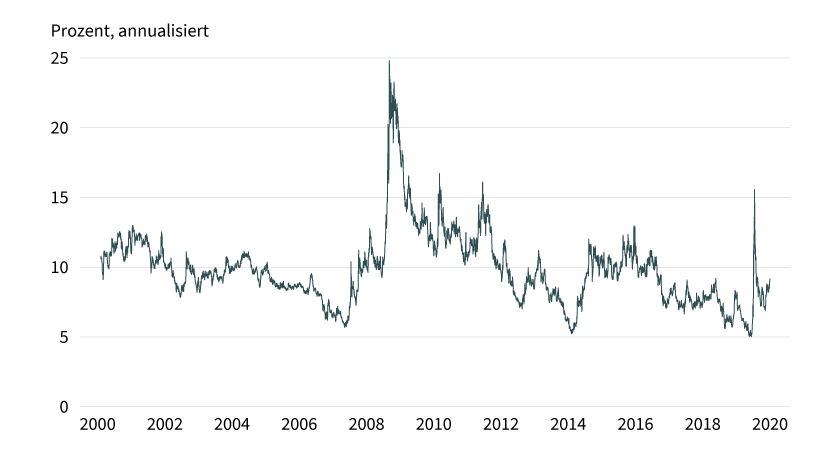

Die Volatilitäten der G10-Wechselkurse sind längst nicht mehr so hoch, wie sie in der ersten Coronapanik waren. Aber sie sind deutlich höher als noch zu Beginn des Jahres (siehe Grafik 1). Die Story dahinter ist naheliegend: Der Markt erwartet nicht mehr den Weltuntergang, doch ist weiterhin nicht absehbar, welche FX-relevanten Langfristfolgen übrig bleiben. Es ist ja noch nicht einmal klar, wo »zweite Wellen« wieder so sehr zuschlagen, dass neue Lockdowns verhängt werden. Es ist kaum vorstellbar, dass der Devisenmarkt in dieser Situation wieder zur Normalität zurückkehrt.

Diese eingängige Story hat nur einen Haken: Es ist nicht klar, welches Niveau von FX-Volatilität als normal anzusehen ist. Nur unter der Massgabe, dass die im langfristigen Vergleich extrem niedrigen Volatilitätsniveaus von Ende 2019/Anfang 2020 normal seien, ergibt das oben angeführte Narrativ Sinn. Genau das wird aber derzeit von FX-Analysten heftig diskutiert. Insbesondere gibt es Uneinigkeit darüber, welchen Effekt die Tatsache hat, dass die Geldpolitiken in den G10-Volkswirtschaften de facto auf absehbare Zeit eingefroren sind.

Die Geldpolitiken sind eingefroren

Mindestens von den drei grossen Zentralbanken (Fed, EZB und Bank of Japan) ist auf absehbare Zeit (das heisst über Ende 2021 hinaus) nichts mehr zu erwarten. Zumindest nicht, was den Einsatz des Instruments betrifft, das früher wichtigstes Tool der Geldpolitik war: der Leitzins. Nach oben wird es für alle drei auf absehbare Zeit keinen Spielraum geben. Zu lange und zu nachhaltig dürfte der disinflationäre Effekt von Corona wirken. Wenn schon vorher eine Sparschwemme die Inflation so heftig gedrückt hat, erscheint plausibel, dass Corona dieses Problem noch verschärft. Vorsichtssparen, Konsumzurückhaltung und (dort, wo Fiskalpolitik nicht einen Multiplikatoreffekt höherer Arbeitslosigkeit verhindert) geringere Einkommen: Diese Effekte dürften lange anhalten – auch wenn das Infektionsgeschehen es nicht mehr in die Schlagzeilen schafft. Geldpolitische Normalisierung (wie von der Fed ab 2015) wird es lange, lange nicht geben.

Interessanterweise ist aber auch auf der Unterseite nichts mehr drin. Hätten Zentralbanken ihre Leitzinsen auf neue Tiefststände senken wollen, wäre die Coronarezession der ideale Zeitpunkt gewesen. Die Währungshüter wollten aus allen Rohren feuern. Wären da neue Rekordniedrigzinsen (bzw. Rekordnegativzinsen) nicht das probate Mittel gewesen? Ich denke, die Tatsache, dass Zentralbanken davon abgesehen haben, zeigt, dass sie in Wahrheit mittlerweile alle erkannt haben, dass noch niedrigere Zinsen nur kontraproduktiv wirken und keine expansiven Effekte entfalten würden. Offen gibt das kaum ein Zentralbanker zu. Er müsste dann vielleicht auch eingestehen, dass die Negativzinsen ein geldpolitischer Irrweg waren. Selbst die schwedische Riksbank, die Negativzinsen mangels Wirkung wieder abgeschafft hat, sagt das nicht in der nötigen Deutlichkeit. Klar, jede Zentralbank will zinspolitischen Handlungsspielraum vorgaukeln. Auch wenn sie alle längst erkannt haben, dass der nicht mehr da ist. Und der Markt mittlerweile auch. You cannot fool everybody in the long run.

Was heisst das für Wechselkursvolatilitäten? Zwei Sichtweisen

Was aber heisst das für die Wechselkursvolatilitäten, wenn die coronabedingte Unsicherheit irgendwann vorbei ist? In der Diskussion darüber sind zwei Positionen auszumachen:

- Einige argumentieren, ohne aktive Zinspolitik der Zentralbanken fehle ein Faktor, der ein Gleichgewicht an den Güter- und Finanzmärkten herstellt. Daher müssen andere Variablen für dieses Gleichgewicht sorgen und folglich stärker schwanken als bisher. »Wenn Zinsen nicht schwanken, müssen die Wechselkurse schwanken«, fassen Vertreter dieser Richtung ihren Ausblick zusammen.

- Dem entgegen stehen Analysten (mich eingeschlossen), die argumentieren, dass mit dem Wegfall der Zinsvolatilität eine wesentliche Ursache für Wechselkursvolatilität entfallen ist und damit (wenn Corona und die Folgen vom Tisch sind) wir mit exzeptionell niedrigen Wechselkursvolatilitäten rechnen müssen.

Wer hat recht? Oder besser: Worauf gründen sich die Unterschiede in den Positionen?

Zinsvolatilität führt zu exzessiver Wechselkursvolatilität …

Die Sicht, die ich teile (dass der Wegfall der Zinsvolatilität die Wechselkursvolatilität deutlich verringern wird), basiert auf einer ökonomischen Vorstellung, die Ende der Siebzigerjahre vom MIT-Ökonomen Rudi Dornbusch entwickelt wurde. Damals waren Ökonomen und Politiker bass erstaunt darüber, wie stark Wechselkurse schwanken, wenn sie (im Zuge des Zusammenbruchs des Systems fixer Wechselkurse) den Marktkräften überlassen sind. Warum wertete das britische Pfund gegenüber dem US-Dollar zwischen 1975 und 1985 um mehr als 50 Prozent ab? Warum legte der handelsgewichtete US-Dollar zwischen 1980 und 1985 um mehr als 50 Prozent zu und gab diesen Gewinn in den nächsten zwei Jahren wieder vollständig ab? Ohne Dornbuschs Modell hätten die Ökonomen damals keine Erklärung für solche massiven Schwankungen gehabt. Mit älteren Modellen (Kaufkraftparität etc.) war das nicht erklärbar.

Ohne dem eleganten System des Dornbusch-Modells zu viel Gewalt anzutun, kann man seine Erklärung der exzessiven FX-Volatilität so zusammenfassen, dass im Marktgleichgewicht die Erwartung einer Zinserhöhung in einem Land zu einer schnellen, starken Aufwertung führt. So weit, bis die Währung so deutlich überbewertet ist, dass die Marktteilnehmer eine Abwertung gerade in dem Umfang erwarten, der den Zinsvorteil dieser Währung ausgleicht. Die Wechselkurse dieser Währung müssen also als Reaktion auf absehbare Zinserhöhungen überschiessen. Der wesentliche Teil der Wechselkursschwankungen resultiert in diesem Erklärungsansatz also aus Änderungen der Zinsen bzw. Zinserwartungen. Momentan sind aber keine Änderungen der Zinsen absehbar. Fällt der Corona-Effekt irgendwann weg (der Wechselkurse über einen völlig anderen Kanal beeinflusst), entfällt der wesentliche Grund für Wechselkursschwankungen. Die Wechselkurse müssen dann nur noch die Änderungen der Kaufkraftparität ausgleichen (also die Unterschiede in den Inflationsraten), damit die heimische Kaufkraft einer Währung und ihre Kaufkraft am Devisenmarkt ins Gleichgewicht kommen. Dafür bedarf es aber sehr, sehr geringer Schwankungen. Weit weniger als derzeit beobachtbar und sogar weniger als im Volatilitätstief Anfang des Jahres.

Ich halte diese Vorstellung nicht nur aus theoretischer Sicht für attraktiv. Sie passt auch recht gut zu den Intensitäten der Wechselkursschwankungen, die in den vergangenen Jahren zu beobachten waren (siehe Grafik 1).

Die frühen Zweitausenderjahre waren durch ein grosses Vertrauen in die Steuerungsfähigkeit der Zentralbanken gekennzeichnet. Diesen schien es mit immer moderateren Mitteln zu gelingen, dem Markt die nötigen Signale zu übermitteln. Der Markt wiederum hatte (insbesondere nach der Krise, die durch die Schieflage des Hedgefonds LTCM verursacht wurde) das Vertrauen, dass die Zentralbanken es im Krisenfall schon richten würden. Das – so die damalige Vorstellung – würde Krisen verhindern. Ich erinnere mich, wie wir damals selbst die Art deuteten, mit der Fed-Chair Alan Greenspan die Stufen zum Kapitol erklomm, und daraufhin Euro/US-Dollar handelten. Solche Signale schienen zu genügen. Grosse Zinsänderungen schienen überflüssig zu werden. Entsprechend fielen die Wechselkursvolatilitäten. Das war mit der Krise am US-Immobilienmarkt 2007 und mit der Finanzmarktkrise 2008 vorbei.

Danach freilich wurde jedem klar, dass die Zentralbanken viel länger als üblich auf Niedrigzinsen verharren und in den nächsten Jahren weitaus weniger aktiv agieren würden. Die Volatilitäten fielen erneut. Nur unterbrochen vom zweiten Halbjahr 2014, als sich eine Normalisierung der Fed-Geldpolitik anzudeuten begann.

Corona hat erneut – ähnlich wie die Finanzmarktkrise 2008 – zu einem Hochschnellen der FX-Volatilitäten geführt. Allerdings hat sich (wie oben beschrieben) der Eindruck verstärkt, dass die Zentralbanken inaktiv bleiben. Extrem inaktiv, was das Zinsinstrument angeht. Daher erscheint es nur plausibel, dass es ähnlich kommt wie in den frühen 2000ern und nach 2008: dass die Wechselkursvolatilitäten in den nächsten Jahren wieder fallen. Vielleicht sogar auf Niveaus unter den Tiefs von 2007 und Anfang 2020. Denn diesmal erscheint die Zinspolitik der grossen Zentralbanken noch weniger aktiv zu sein.

… es sei denn, die Inflation kehrt zurück

Verstehen Sie mich nicht falsch: Ich will nicht sagen, dass diejenigen Analysten, die der anderen Denkschule angehören (das heisst die glauben, dass FX-Volatilitäten steigen), ihren Dornbusch nicht verstanden hätten. Doch bedarf es zur Rechtfertigung ihrer Sicht einer weiteren Annahme: dass die Inflation zurückkommt. Man mag glauben, dass die fiskalischen Stimuli im Zuge der Coronakrise übertrieben waren und letztendlich inflationär wirken. Momentan ist das nicht die Meinung der Mehrheit der Marktteilnehmer. Selbst für die lange Frist (für die durchschnittliche Inflation zwischen 2025 und 2030) preisen sie zwar nicht mehr extrem niedrige Niveaus ein (wie zu Beginn der Coronakrise), aber auch keine höheren als zuvor.

Würde die Inflation in absehbarer Zeit zurückkommen, gäbe es zwei mögliche Varianten:

- Entweder würden die Zentralbanken darauf aktiv reagieren (also mit überproportionalen Anhebungen der Zinsen). Das würde das gute, alte Dornbusch-Überschiessen auslösen und die Wechselkurse wären tatsächlich volatil.

- Oder die Zentralbanken würden Inflation zulassen, die so stark ausfiele, dass sie zu stärkeren Verwerfungen der Kaufkraftparitäten und so zu höheren Wechselkursvolatilitäten führen würde.

In beiden Fällen müsste man mit relativ hohen Wechselkursvolatilitäten rechnen. Im ersten freilich weitaus mehr als im zweiten. So gross können Inflationsunterschiede kaum ausfallen, dass sie hektische Wechselkursbewegungen rechtfertigen. Nur wer so weit geht, galoppierende Inflation zu erwarten, kann deutlich hohe Wechselkursvolatilitäten allein aus Inflationsdifferenzen ableiten.

Allerdings: All das ist Zukunftsmusik

Ob FX-Volatilitäten wieder auf die Tiefststände von Anfang 2020 fallen, ob sie auf heutigen Niveaus verharren oder etwa sogar steigen, hängt also vor allem davon ab, ob Corona die Inflation wieder anfacht. Die Meinung der Commerzbank ist das nicht (jedenfalls für absehbare Zeit). Sie erwartet für die USA 2021 magere 1,8 Prozent, für den Euroraum sogar nur 1,1 Prozent. Daher geht sie auch davon aus, dass – wenn der Sondereffekt Corona erst einmal ausläuft – die Wechselkursvolatilitäten wieder fallen, vielleicht sogar auf niedrigere Niveaus als zu Jahresanfang. Denn die Zentralbanken erscheinen noch mehr zum Nichtstun verdammt als damals.

Die Einschränkung »wenn Corona vorbei ist« ist freilich wichtig. Bis abzusehen ist, welche Langfristfolgen die Coronakrise auf Konsum, Produktion und Welthandel hat (und das kann noch eine Weile länger dauern als Lockdowns etc.), wird der Devisenmarkt damit beschäftigt sein und zu erhöhter Hektik – das heisst relativ hoher Volatilität – neigen. Ein neuer Dornröschenschlaf dürfte kommen, aber er wird noch eine ganze Weile auf sich warten lassen.