Analysen

USA: Gemischte Signale aus Übersee

Die Konjunktur stottert, die Verbraucherpreise verharren auf einem hohen Niveau und die Unternehmensgewinne legen nur mit angezogener Handbremse zu. Die Rahmenbedingungen für die Wall Street sind alles andere als ermutigend. Doch bereits im kommenden Jahr sollten Letztgenannte wieder Tempo aufnehmen. Dies gepaart mit einer derzeit unterdurchschnittlichen Bewertung könnte dazu führen, dass für US-Aktien mittelfristig wieder höhere Kursniveaus drin sind.

Die USA ist in vielen Dingen der Taktgeber, sei es in der Filmindustrie mit Hollywood, im Technologiebereich mit Silicon Valley oder als erfolgreichste Sportnation der Welt. Aber ebenso in der Weltwirtschaft, der Geldpolitik und letzten Endes auch an den Kapitalmärkten blickt die Welt mit Hingabe auf den amerikanischen Kontinent.

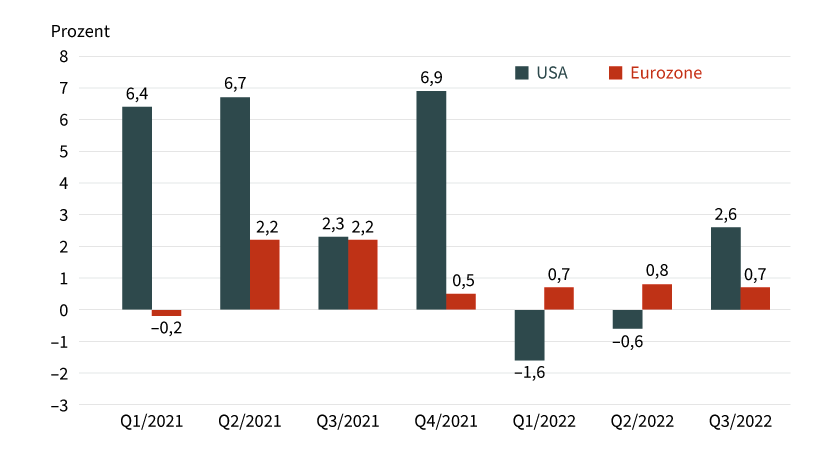

Der Reihe nach: Auch wenn die USA die grösste und eine der robustesten Volkswirtschaften der Welt ist, kam sie zuletzt aus dem Tritt. Nachdem das Bruttoinlandsprodukt (BIP) im ersten und zweiten Quartal dieses Jahres geschrumpft ist, bedeutet das für die US-Wirtschaft eine technische Rezession. Dagegen schaffte die Eurozone im ersten Semester noch ein kleines Wachstum (siehe Grafik 1). Allerdings könnte sich nun das Blatt schon wieder wenden. Während sich in Übersee nach den zwei Minusquartalen von Juli bis September wieder ein Plus zeigte, droht dem gemeinschaftlichen Währungsraum erstmals seit dem ersten Quartal 2021 wieder ein negatives Wachstum.

Notenbank dreht am Geldhahn

Dass die US-Konjunktur dieser Entwicklung voraus ist, dürfte vor allem an der deutlich restriktiveren Geldpolitik der Fed liegen. Während auf dem alten Kontinent die Währungshüter trotz der stark steigenden Inflation die Finger lange – vielleicht sogar zu lange – stillhielten, sagte die Federal Reserve der Teuerung rasch entschieden den Kampf an. Seit März schraubten die Notenbanker innerhalb von nur sieben Monaten den Leitsatz fünf Mal – mit dabei waren drei Jumbo-Schritte um 0,75 Prozent – auf mittlerweile eine Spanne von 3,00 bis 3,25 Prozent nach oben. Eine derart rasante Zinserhöhungswelle in so kurzer Zeit gab es noch nie. Auf der nächsten Sitzung am 2. November (nach Redaktionsschluss) wird mit einer weiteren Erhöhung gerechnet. Medienberichten zufolge haben sich die 19 Entscheidungsträger der US-Notenbank vorerst darauf geeinigt, den Leitsatz so schnell wie möglich auf rund 4,5 Prozent zu hieven und dann auf diesem Niveau zu halten.

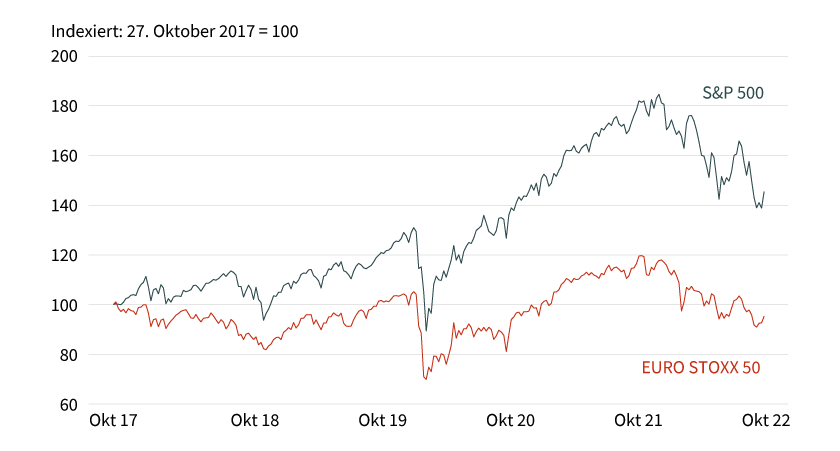

Trotz dieser deutlich aggressiveren Geldpolitik im Vergleich zum alten Kontinent schneiden die US-Aktien seit März nicht schlechter ab als ihre europäischen Pendants. S&P 500 und EURO STOXX 50 liegen gleichauf 5 Prozent im Minus (siehe Grafik 2). Auf mittlere Sicht hat die Wall Street sogar klar die Nase vorn. Der S&P 500 avancierte in den vergangenen fünf Jahren um 45 Prozent, der EURO STOXX 50 büsste in diesem Zeitraum dagegen 5 Prozent ein. Damit ergibt sich eine Outperformance von stolzen 50 Prozent.

Die Unternehmen im Blick

Ob es in diesem Jahr mit den Aktienkursen noch nach oben gehen wird und es vielleicht noch für eine Jahresendrally reicht, dürfte nicht nur von Konjunkturdaten und geldpolitischen Beschlüssen abhängen. Ein hohes Gewicht fällt auch den Unternehmensbilanzen zu. Dabei sind alle Augen auf die kürzlich gestartete Berichtssaison für das dritte Quartal gerichtet. Insgesamt gab bisher ein Fünftel der Konzerne im S&P 500 ihre Ergebnisse preis, davon haben 72 Prozent auf der Gewinnseite die Erwartungen übertroffen, beim Umsatz waren es 70 Prozent. Zwar liegen beide Werte noch unter den 5- und 10-Jahres-Durchschnitten, allerdings kann sich das im weiteren Verlauf noch ändern, schliesslich hat erst jedes fünfte Unternehmen seine Bilanz präsentiert.

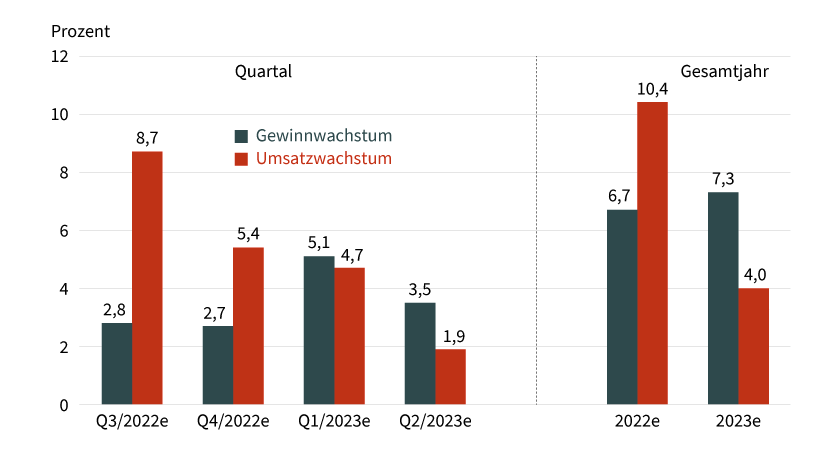

Das gilt auch für das aufsummierte Gewinnwachstum im S&P 500. Derzeit errechnet sich eine Rate von 1,5 Prozent, wobei die Schätzungen für das dritte Quartal ein Plus von 2,8 Prozent prophezeien. Für das Schlussviertel erwarten Analysten dann einen Ergebniszuwachs von 2,7 Prozent und für das Gesamtjahr von 6,7 Prozent (siehe Grafik 3). Darüber hinaus nimmt der Optimismus weiter zu und die Marktschätzungen gehen für das erste Quartal 2023 von einem Plus in Höhe von 5,1 Prozent aus. Für das Geschäftsjahr 2023 prognostizieren Analysten dann eine Steigerung von 7,3 Prozent.

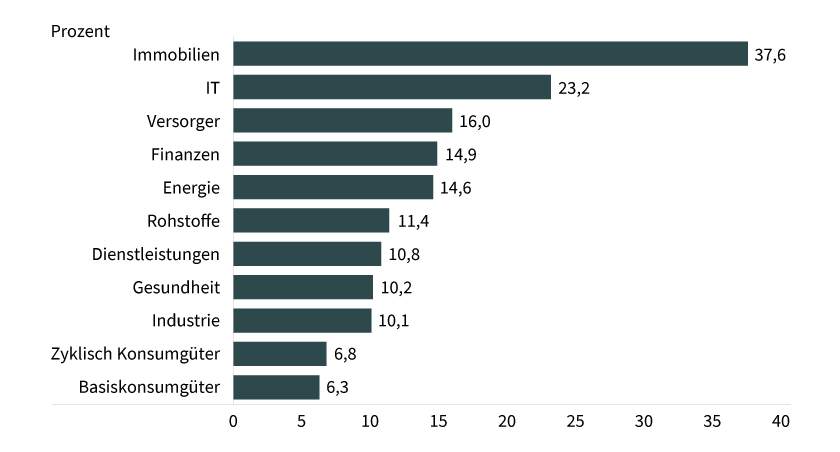

Das Wachstum ist aber nur die eine Seite der Medaille, auch die Margen der Unternehmen sind von zentraler Bedeutung. Vor allem vor dem Hintergrund einer hohen Inflation, die im September mit 8,2 Prozent den siebten Monat in Folge über der 8-Prozent-Schwelle lag. Höhere Einkaufspreise führen zu höheren Kosten und diese wiederum in der Regel zu sinkenden Margen. Genauso scheint es auch zu sein, die Nettogewinnmarge für den S&P 500 beträgt mit Blick auf die aktuellen Quartalszahlen 12,0 Prozent, was sowohl unter dem Vorquartal als auch dem Vorjahr liegt. Obwohl von der Inflationsseite noch keine Entwarnung kommt, glauben Analysten, dass die Renditen im Rest des Jahres (viertes Quartal: 12,1 Prozent) sowie in der ersten Hälfte des nächsten Jahres (12,4 Prozent) höher sein werden als im dritten Quartal 2022. Auf Sektorebene weisen derzeit die Immobilien- und IT-Konzerne die höchste Profitabilität auf, bei den Anbietern von Konsumgütern fällt die Marge dagegen am geringsten aus (siehe Grafik 4).

Zuversicht überwiegt

Bei der Bewertung zeigt sich ein zweigeteiltes Bild: Auf der einen Seite liegt das erwartete 12-Monats-KGV (Kurs-Gewinn-Verhältnis) mit 15,6 unter dem 5-Jahres-Durchschnitt (18,5) und auch unter dem 10-Jahres-Durchschnitt (17,1). Jedoch ist die Kennziffer zuletzt gestiegen, am Ende des dritten Quartals lag sie erst bei 15,2 Prozent. Dieser Anstieg erklärt sich durch eine positive Performance des Index bei gleichzeitig fallenden EPS-Schätzungen (EPS = Ergebnis je Aktie).

Trotz der gemischten Signale – auf mikro- wie auch auf makroökonomischer Ebene – sind die Analysten für den künftigen Verlauf des S&P 500 positiv gestimmt. Das Konsens-Kursziel liegt mit 4.604 Punkten ein Viertel über dem momentanen Niveau. Das höchste Potenzial wird dabei den beiden Sektoren Kommunikation (+38 Prozent) und zyklische Konsumgüter (+34 Prozent) zugetraut. Dagegen werden Energie (+11 Prozent) und Basiskonsumgüter (+15 Prozent) wohl nur unterproportional vorankommen.