Analysen

Die OPEC+ hält mit Macht dagegen

Am Ölmarkt haben sich die Nachfrageperspektiven eingetrübt. Die Preise hatten im Spätsommer entsprechend stark nachgegeben. Die OPEC+ hat nun mit Nachdruck darauf reagiert und eine Absenkung ihrer täglichen Produktionsquote um 2 Millionen Barrel beschlossen. Wir gehen davon aus, dass dieser massive Schnitt einen weiteren Preisverfall verhindern wird, zumal ab Dezember das EU-Embargo auf russisches Öl schrittweise in Kraft treten wird und für täglich gut 2 Millionen Barrel neue Lieferanten gesucht werden müssen.

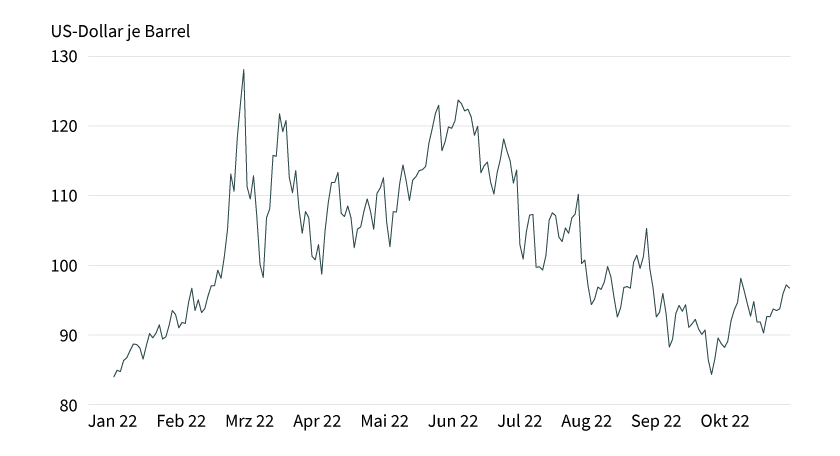

Mit ihrer Entscheidung, ab November die formale Produktionsquote im Vergleich zu August um 2 Millionen Barrel pro Tag zu kürzen, hat die OPEC+ das Ruder am Ölmarkt kräftig herumgerissen. Die Ölpreise, die von Juni bis Ende September über 40 US-Dollar nachgegeben hatten, erholten sich binnen weniger Tage um mehr als 10 US-Dollar je Barrel. Nun pendelt der Preis für Brent-Öl seit einigen Tagen zwischen 90 und 95 US-Dollar pro Barrel (siehe Grafik 1). Wir gehen davon aus, dass es dem Produktionskartell tatsächlich nachhaltig gelungen ist, den Preis auf dem höheren Niveau abzusichern. Massgeblich dafür sind vier Aspekte:

1) Das Kartell ist tatsächlich in die Vollen gegangen. Die Kürzung wird zwar effektiv deutlich niedriger sein, als es der formale Schnitt suggeriert. Schliesslich hatte laut Internationaler Energieagentur (IEA) über die Hälfte der teilnehmenden Länder im September ihre offizielle Quote nicht erreicht, und die tatsächliche Produktion des Kartells lag folglich 3,5 Millionen Barrel pro Tag unter dem Ziel. Die meisten Länder sind also nicht oder kaum von einer Kürzung betroffen. Unmittelbar reduziert wird die Produktion allerdings bei einigen Schwergewichten des Kartells, namentlich Saudi-Arabien, Kuwait, die Vereinigten Arabischen Emirate und der Irak. Berücksichtigt man nur die Länder, die zuletzt mehr produzierten als die ab November vereinbarte Menge, ergibt sich auf Basis der IEA-Zahlen eine Drosselung von 1,1 Millionen Barrel pro Tag. Gegenzurechnen sind noch einige Länder wie Kasachstan, deren Förderung im August nur temporär zurückgefallen sein dürfte und bei denen mit einer Produktionserholung zu rechnen ist. Alles in allem dürfte die Allianz ihre Tagesproduktion ab November wohl um rund 800.000 Barrel zurückführen. Das ist aber noch immer ein erheblicher Einschnitt. Trotz inzwischen erfolgter Abwärtskorrektur der Nachfrageperspektiven droht dem Markt im nächsten Jahr eine Unterversorgung.

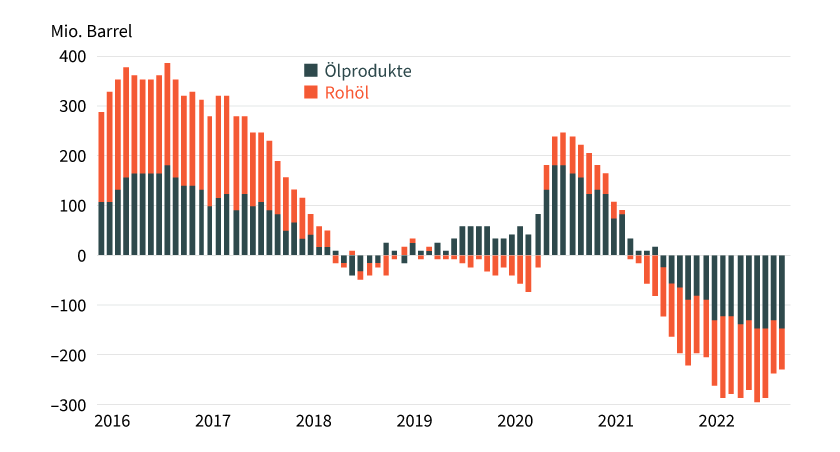

2) Entsprechend dürfte das Aufstocken der unterdurchschnittlichen industriellen Lagerbestände in den OECD-Ländern ins Stocken geraten. Der Ölmarkt war von Mitte 2020 bis ins Frühjahr 2022 deutlich unterversorgt. Seither war er zwar ungefähr wieder ausgeglichen. Zudem gaben die IEA-Länder strategische Reserven frei: Von März bis Ende August sind täglich rund 1 Million Barrel zusätzlich auf den Markt gekommen. Das hat zweifellos für Entlastung gesorgt; vor allem bei den Rohölvorräten, denn es wurden 165 Millionen Barrel Rohöl freigegeben und nur 15 Millionen Barrel Ölprodukte. Dennoch liegen die industriellen Vorräte in den OECD-Ländern noch immer deutlich unter dem 5-Jahres-Durchschnitt: Ende August belief sich der Unterhang auf 243 Millionen Barrel bzw. rund 9 Prozent verglichen mit dem Durchschnitt der vergangenen fünf Jahre (siehe Grafik 2). Die Reichweite der Vorräte bezogen auf die Nachfrage betrug nur knapp 59 Tage, verglichen mit den üblichen fast 65 Tagen. Zwar wurden die Mindestanforderungen für industrielle Vorräte im Zuge der Freigabe mitabgesenkt, aber niedrige Vorräte sind grundsätzlich ein Faktor, der höhere Ölpreise unterstützt. Nicht zu vergessen ist auch, dass mittelfristig die strategischen Reserven wieder aufgefüllt werden sollen. Sie sind in den USA mittlerweile auf das niedrigste Niveau seit fast 40 Jahren gesunken.

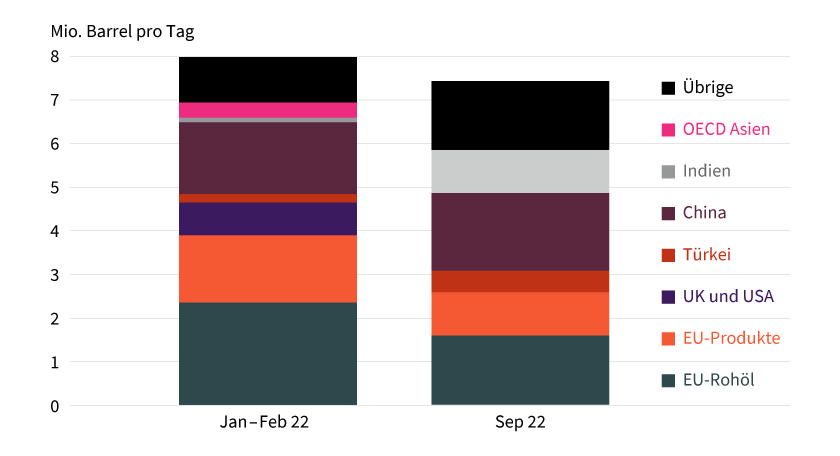

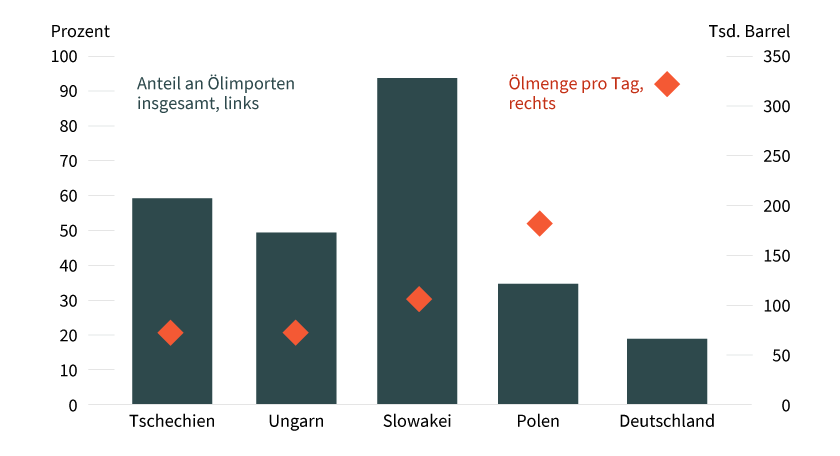

3) Zusätzlich stützt das EU-Embargo auf russisches Öl. Denn bislang hat sich erst ein kleiner Teil der Handelsströme verschoben (siehe Grafik 3). Im September war die EU mit Ölimporten (Rohöl und Produkte) in Höhe von 2,6 Millionen Barrel pro Tag noch immer wichtigster Abnehmer Russlands. Mit dem Beginn des EU-Embargos für russisches Rohöl im Dezember muss der Bezug drastisch reduziert werden: Pipeline-Öl ist zwar grundsätzlich ausgenommen, aber nur Ungarn, Tschechien und die Slowakei, die zusammen im vergangenen Jahr täglich knapp 250.000 Barrel über die Druschba-Pipeline bezogen haben, wollen diese Ausnahmeregelung in Anspruch nehmen (siehe Grafik 4). Ab Februar 2023 tritt dann noch das Embargo für russische Ölprodukte in Kraft, was zu einer besonderen Herausforderung am Dieselmarkt führt. Da Russland es schwer haben dürfte, sein Öl kurzfristig andernorts zu verkaufen, ist mit einer deutlichen Reduzierung der Förderung zu rechnen.

4) Zudem könnte sich die Lage anspannen, wenn der Preisdeckel für russisches Öl, der Anfang September von den G7-Staaten beschlossen wurde, tatsächlich durch geeignete Massnahmen ab Dezember implementiert würde. Der EU-Ministerrat hat zumindest in seinem achten Sanktionspaket beschlossen, dass europäische Marktteilnehmer den seewärtigen Transport von russischem Öl nur noch dann vornehmen dürfen, wenn es der im Voraus festgelegten Obergrenze unterliegt. Russland hat scharf reagiert und allen Ländern, die sich diesem Preisdeckel anschliessen, mit einem Lieferstopp gedroht. Damit drohen noch weitere Angebotseinschnitte am Ölmarkt.

Es gibt also einige Faktoren, die den Preis gut unterstützen. Aber natürlich gibt es auch Belastungsfaktoren. An erster Stelle sind das die sich eintrübenden Konjunkturperspektiven, die wie erwähnt die Preise bereits im Spätsommer schon einmal deutlich unter Druck gesetzt hatten. Anlass zur Sorge geben zum einen die hohen bzw. teilweise weiter steigenden Inflationsraten und die dadurch bedingte deutliche Straffung der Geldpolitik in den Industrieländern sowie zum anderen die strenge Null-Covid-Politik Chinas. Zunächst wurden zwar de facto die Nachfrageprognosen der US-Energiebehörde und der Internationalen Energieagentur kaum nach unten korrigiert: Im Gegenteil, die IEA erwartete in ihrem September-Ausblick sogar für dieses und nächstes Jahr eine um 0,5 Millionen Barrel pro Tag höhere Nachfrage als noch im Juli. Zwei Faktoren hatten zunächst die Nachfrage im Wesentlichen gestützt: 1. der Brennstoffwechsel von Gas zu Öl, der die Nachfrage in Europa, aber auch im Nahen Osten höher schiebt, und 2. die »Normalisierung« des Flugverkehrs.

Doch inzwischen zeigt sich immer deutlicher, dass sich die Ölnachfrage dem Abschwung nicht gänzlich entziehen kann. Den Anfang machten die OPEC und die IEA in ihren Monatsberichten im Oktober. Die OPEC revidierte ihre zuvor allerdings sehr optimistische Nachfrageprognose für Ende 2022 um knapp 800.000 und für 2023 um durchschnittlich 700.000 Barrel pro Tag nach unten. Die IEA folgte mit einer Abwärtsrevision im ersten Quartal 2023 um 700.000 und für das gesamte kommende Jahr um durchschnittlich 500.000 Barrel pro Tag. Auch unsere Volkswirte haben ihre Konjunkturprognose für den Euroraum noch einmal spürbar nach unten korrigiert: Statt einer milden Rezession wird nun eine normale erwartet. Für den Euroraum bedeutet dies im nächsten Jahr ein Minus der gesamtwirtschaftlichen Leistung von 0,7 Prozent. Auch in den USA dürfte die Wirtschaft um 0,5 Prozent schrumpfen. Die Rezession in den Industrieländern fällt zwar deutlich geringer aus als in der Wirtschafts- und Finanzkrise; damals – von 2008 auf 2009 – sackte die wirtschaftliche Leistung in den OECD-Ländern um 3,3 Prozent ab und die Ölnachfrage in den OECD-Ländern schrumpfte um 2 Millionen Barrel pro Tag. Aber stabilisierend war damals unter anderem der noch immer strukturell wachsende Bedarf Chinas, der auch von 2008 auf 2009 weiter zulegte. Heute ist Chinas täglicher Verbrauch zwar mit gut 15 Millionen Barrel doppelt so hoch wie 2008; er ist damit sogar höher als der europäische Bedarf insgesamt. Aber die Wachstumsdynamik in China hat sich spürbar verlangsamt. Die chinesischen Rohölimporte steuern in diesem Jahr auf einen weiteren Rückgang zu. Zudem besteht die Gefahr, dass Chinas Regierung wegen des Festhaltens an der Null-Covid-Politik nochmals zu weitreichenden Lockdown-Massnahmen gezwungen sein wird.

Für Entlastung am Markt könnte auch eine schneller steigende Rohölproduktion ausserhalb der OPEC+ sorgen. Zurzeit erwartet die IEA für dieses Jahr einen Anstieg der Produktion um 1,5 Millionen und für nächstes Jahr um 1,8 Millionen Barrel pro Tag. Treiber für das Angebotswachstum sind die USA, deren Produktion 2022 um 1,2 Millionen Barrel und 2023 um 1,1 Millionen Barrel pro Tag zulegen soll und damit zwei Drittel des Zuwachses verantworten. Allerdings haben die Produktionsfortschritte in den USA in den vergangenen Monaten eher enttäuscht: Die US-Energiebehörde revidierte ihre Produktionsprognose in den vergangenen Monaten kontinuierlich nach unten. Zurzeit erwartet sie für Ende 2023 nur noch ein Produktionsniveau von 12,6 Millionen Barrel pro Tag. Das sind 840.000 Barrel pro Tag weniger, als noch im Juni prognostiziert wurde. Bremsend wirken eine Knappheit von Arbeitskräften und benötigter Ausrüstung sowie die unsicheren Perspektiven für Investitionen. Denn die US-Regierung hat mit strengerer Regulierung dazu beigetragen, die Ölproduktion in den USA weniger attraktiv zu machen.

Die US-Regierung erwägt zwar, zur Entlastung am Markt noch mehr strategische Reserven freizugeben. Dennoch gilt unseres Erachtens: Sobald die Preise wegen einer möglicherweise besseren Versorgung am Markt stärker ins Rutschen geraten würden, würde die OPEC+ mit weiteren Kürzungen dagegenhalten. Zwar hat das Kartell formal seine Quote bis Dezember 2023 fixiert und die Frequenz seiner Treffen reduziert, aber nichtsdestoweniger hat man angekündigt, den Markt zu beobachten. Zudem zeigt auch der jüngste Schritt, dass man als Allianz eng zusammensteht, denn Saudi-Arabien hat mit der Kürzung klar die Bitten der USA ignoriert. US-Präsident Joe Biden hat zwar mit Konsequenzen gedroht, aber neben der weiteren Freigabe strategischer Reserven sind kurzfristig wohl keine preisdämpfenden Massnahmen zu erwarten. Wir rechnen vor diesem Hintergrund damit, dass der Brent-Ölpreis in den kommenden Monaten bei rund 95 US-Dollar je Barrel seitwärts tendiert.

Produktidee: Optionsscheine und Faktor-Zertifikate auf Brent und WTI

BEST Turbo-Optionsscheine

|

Valor |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

Brent-Öl-Future |

Call |

85,45 |

10,20 |

Unbegrenzt |

9,14/9,15 CHF |

|

|

Brent-Öl-Future |

Call |

87,95 |

13,90 |

Unbegrenzt |

6,72/6,73 CHF |

|

|

Brent-Öl-Future |

Put |

104,36 |

9,10 |

Unbegrenzt |

10,23/10,24 CHF |

|

|

Brent-Öl-Future |

Put |

101,40 |

12,99 |

Unbegrenzt |

7,21/7,22 CHF |

Faktor-Optionsscheine

Stand: 1. November 2022; Quelle: Société Générale

Die hier präsentierten Anlageideen berücksichtigen weder Ihre finanziellen Verhältnisse noch Ihre Anlageziele oder Kenntnisse und Erfahrungen. Sie stellen keine individuelle Anlageempfehlung dar. Die Darstellung der genannten Produkte erfolgt lediglich in Kurzform. Die massgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.ch zur Verfügung.